Raport Specjalny | Horyzonty Bankowości 2023 – XXVIII Ranking Banków „Miesięcznika Finansowego BANK” | Sektor wciąż trzyma się nieźle

![]() Ranking przygotowała:

Ranking przygotowała:

Katarzyna Pawlik

Doradca zarządu

Zespół Ekonomiczno-Regulacyjny i Rozwoju Kadr Bankowych

Związek Banków Polskich

Jak co roku w czerwcu prezentujemy wyniki dorocznego rankingu banków w Polsce naszego miesięcznika. Zgodnie z tradycją, jego XXVIII edycję przygotowaliśmy, porównując wyniki osiągnięte przez poszczególne instytucje finansowe w ostatnich dwóch latach (2021–2022). Do udziału w zestawieniu zaprosiliśmy banki działające w formie spółki akcyjnej oraz największe spółdzielcze. Instytucje, których suma bilansowa na koniec 2022 r. przekraczała 1,5 mld zł poprosiliśmy o wypełnienie specjalnie przygotowanej ankiety. Przy czym udział w rankingu był dobrowolny – zatem to dany podmiot decydował, czy jego wyniki zostaną uwzględnione w naszym zestawieniu. Odpowiedzi otrzymaliśmy od 11 banków (10 komercyjnych i jednego spółdzielczego), stanowiących ok .65% aktywów sektora.

Bankom przyszło działać w sytuacji wysokich stóp procentowych i spowolnienia gospodarczego, musiały nadto zmierzyć się z niemożliwymi do przewidzenia konsekwencjami tzw. wakacji kredytowych. To przełożyło się na znaczne zwiększenie kosztów ich działalności, a niepewność co do przyszłości zmusiła je do istotnej rozbudowy zabezpieczeń na ryzyko kredytowe. Skala tworzonych rezerw bardzo silnie rzutowała przy tym na wyniki finansowe.

To wszystko spowodowało istotne, a nawet zaskakujące przetasowania w pozycjach zajmowanych przez różne instytucje bankowe w naszym rankingu. Które z nich poradziły sobie najlepiej w tych trudnych i pełnych wyzwań czasach?

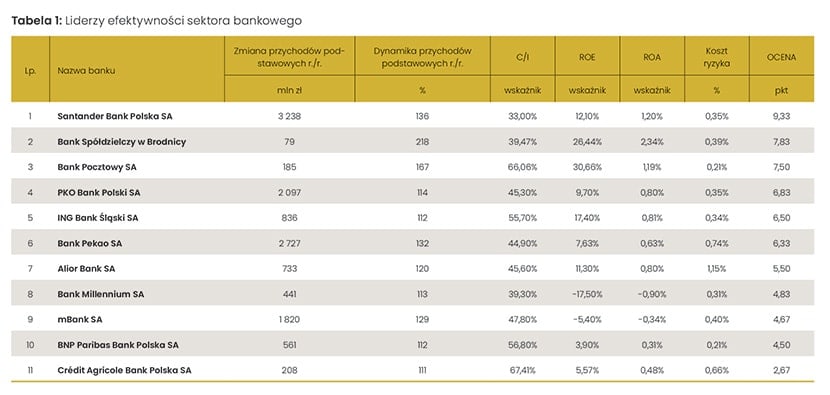

Liderzy efektywności sektora bankowego w Polsce

Pierwszą i najważniejszą kategorią prezentowaną w rankingu jest porównanie efektywności działania poszczególnych banków. Przy wydawaniu werdyktu – podobnie jak w poprzednich latach, dla zachowania ciągłości, przejrzystości i porównywalności prezentowanych danych – pod uwagę wzięto pięć czynników: • dynamikę przychodów podstawowych (obejmujących dochody odsetkowe, wynik z prowizji i opłat, dochody z pozycji wymiany i wynik z instrumentów finansowych) w ostatnim roku w stosunku do wyniku z 2021 r.; • wysokość wskaźników ROE oraz ROA; • poziom wskaźnika C/I w 2022 r.; • koszt ryzyka (rozumiany jako stosunek utworzonych odpisów do sumy aktywów banku).

Tworząc ranking, docenialiśmy oczywiście wyższe tempo wzrostu przychodów, wyższe wskaźniki ROE i ROA, niższy poziom C/I oraz niższy koszt ryzyka. Nie wartościowaliśmy przy tym każdego czynnika efektywności dla celów finalnego zestawienia, uznając wszystkie analizowane elementy za równie ważne. Przyznawaliśmy punkty każdemu bankowi dla każdego czynnika odrębnie, na podstawie jego pozycji w rankingu. Tym samym bank najlepszy uzyskiwał 11 pkt., zaś najsłabszy 1 pkt za dany czynnik. Finalny wynik banku stanowi zaś średnią liczbę punktów wyliczoną dla wszystkich pięciu czynników. Tym samym lider rankingu, który byłby absolutnym dominatorem klasyfikacji, mógł teoretycznie otrzymać maksymalnie 11 pkt. w klasyfikacji końcowej.

Pora zatem ogłosić zwycięzcę XXVIII Rankingu Banków Miesięcznika Finansowego BANK w kategorii Lider Efektywności sektora bankowego w Polsce. To Santander Bank Polska SA. Zdeklasował on dotychczasowych liderów, wdrapując się na szczyt podium z 5. miejsca osiągniętego w ub.r. – osiągnął 9,33 pkt. Wysokie noty zyskał praktycznie w ramach każdego z ocenianych wskaźników, może przy tym pochwalić się najwyższą pod względem wartości zmianą przychodów podstawowych w skali roku, najniższym poziomem wskaźnika C/I (33%) oraz jednym z najwyższych ROA (1,2%).

Warto zwrócić uwagę, że Santander Bank Polska jest największym bankiem spośród instytucji finansowych bez udziału Skarbu Państwa. Oferuje nowoczesne rozwiązania finansowe dla osób indywidualnych, mikro, małych i średnich przedsiębiorstw oraz polskich i międzynarodowych korporacji. Ma jedną z największych sieci oddziałów i placówek partnerskich, jak również świadczy usługi poprzez elektroniczne kanały dostępu, w tym bankowość mobilną. Jest jednym z liderów rynku w zakresie wykorzystania nowoczesnych technologii w usługach bankowych, konsekwentnie budując swoją markę zgodnie ze strategicznym celem osiągnięcia pozycji najlepszego banku dla klienta.

Priorytetem Santander Banku Polska jest satysfakcja i lojalność klientów, dlatego regularnie wprowadza do oferty innowacyjne funkcjonalności, które pomagają dbać o finanse osobiste oraz efektywnie zarządzać finansami firmowymi. Warto wymienić choćby takie inicjatywy, jak np. rozwiązanie bazujące na czekach BLIK do szybkiej i bezpiecznej dystrybucji środków dla uchodźców z Ukrainy (umożliwiające szybkie i proste wypłaty z około 20 tys. bankomatów 24/7 w Polsce) czy portal zgody współmałżonka (rozwiązanie pozwalające współmałżonkowi całkowicie zdalnie wyrazić zgodę na kredyt, niezależnie czy jest klientem banku).

Poprzednie edycje Rankingu Banków MF BANK przyzwyczaiły nas do oglądania na czołowych miejscach zestawień największych graczy rynkowych. Choć w przypadku Santandera jako lidera efektywności, stanowi to potwierdzenie dotychczasowej reguły (jest to trzeci pod względem wielkości sumy bilansowej bank w Polsce), to już miejsce 2. i 3. to spore niespodzianki. Otóż drugą, najbardziej efektywną pod względem wyników za 2022 r. instytucją finansową w naszym zestawieniu został Bank Spółdzielczy w Brodnicy. Wyprzedzenie komercyjnej konkurencji bardzo nas nie zdziwiło, gdyż analiza wyników poszczególnych segmentów sektora bankowego pokazuje, że w roku ubiegłym to lokalne instytucje finansowe mogły pochwalić się większą dynamiką strony przychodowej, jak i wyższymi wskaźnikami efektywności. Należy przy tym podkreślić, że banki spółdzielcze nie muszą stawiać czoła niektórym wyzwaniom trapiącym podmioty komercyjne (jak np. rozwiązanie problemu kredytów CHF).

Bank Spółdzielczy w Brodnicy regularnie staje w szranki z największymi, a tegoroczne zestawienie pokazuje, że wytrwałość popłaca. W ubiegłorocznym rankingu zajmował 6. pozycję. O awansie na 2. miejsce zadecydowały przede wszystkim: najwyższa dynamika przychodów podstawowych wśród analizowanych banków (wzrost o 118%), a także bardzo wysokie ROE (26,44%) i ROA (2,34%). To, że jest to najmniejszy bank biorący udział w rankingu, a co za tym idzie mający najmniejszą wartość nominalną przychodów podstawowych, nie przeszkodziło mu w drodze na podium.

Bank Spółdzielczy w Brodnicy jest najstarszą lokalną instytucją finansową w Polsce (powstał w 1862 r.). Obecnie swoją działalność operacyjną prowadzi poprzez sieć 35 placówek i dwóch centrów biznesowych zlokalizowanych na terenie czterech województw: kujawsko-pomorskiego, warmińsko-mazurskiego, pomorskiego oraz mazowieckiego. Zakresem i poziomem usług nie odbiega od banków komercyjnych. Specjalizuje się w obsłudze finansowej małych i średnich przedsiębiorstw, gospodarstw rolnych, klientów indywidualnych oraz jednostek samorządu terytorialnego.

Bankom przyszło działać w sytuacji wysokich stóp procentowych i spowolnienia gospodarczego, musiały nadto zmierzyć się z niemożliwymi do przewidzenia konsekwencjami tzw. wakacji kredytowych. To przełożyło się na znaczne zwiększenie kosztów ich działalności, a niepewność co do przyszłości zmusiła je do istotnej rozbudowy zabezpieczeń na ryzyko kredytowe. Skala tworzonych rezerw bardzo silnie rzutowała przy tym na wyniki finansowe.

Może przy tym pochwalić się innowacyjnością oferty, skierowanej do klientów. Warto tu zwrócić uwagę np. na: płatności VISA Mobile (szybkie, wygodne i bezpieczne płatności kartą płatniczą w internecie, podczas których nie jest wymagane podawanie danych karty); płatności BLIK dla firm i rolników (bank umożliwił dostęp do systemu płatności mobilnych BLIK wszystkim klientom instytucjonalnym, którzy korzystają z jednoosobowej autoryzacji przelewów), czy zielone produkty (kredyt „Czyste Powietrze” oraz „Eko Inwestycja”, którymi na preferencyjnych warunkach można sfinansować cele szeroko pojętej zielonej transformacji).

3. miejsce, za co należą się oklaski i fanfary, zajął Bank Pocztowy SA. To duży sukces, gdyż dotychczas raczej zamykał on nasze zestawienia, a przy tym jest drugim najmniejszym bankiem z naszego zestawienia. Elementy i czynniki, mające wpływ na sukces Banku Pocztowego są podobne, jak w przypadku BS w Brodnicy. Warto jednak podkreślić, że może on pochwalić się najniższym kosztem ryzyka (0,21%) wśród klasyfikowanych instytucji. Elementem do poprawy jest natomiast wysoki wskaźnik C/I.

W 2022 r. Bank Pocztowy realizował 30 projektów inwestycyjnych, zwiększających innowacyjność, a tym samym konkurencyjność w sektorze. Wdrożył m.in. system CRM w chmurze Microsoft, wyznaczając nowy trend w bankowości elektronicznej. Podjął także decyzję o przeniesieniu swojej bankowości elektronicznej do chmury obliczeniowej firmy Amazon Web Services (AWS) i przeprowadził testy potwierdzające wydajność oraz zgodność wybranych rozwiązań z regulacjami obowiązującymi w Polsce. Takie działania pozwalają na zmniejszenie kosztów związanych z infrastrukturą IT, ale także umożliwiają szybsze wdrażanie oraz lepsze dopasowanie nowych usług do potrzeb klientów.

Bank Pocztowy, jako pierwsza instytucja w naszym kraju, udostępnił także, przy współpracy z Mastercard, kartę biometryczną dla klientów indywidualnych. Autoryzacja transakcji (niezależnie od kwoty) następuje poprzez biometryczną weryfikację odcisku palca posiadacza karty. Bank wprowadził także możliwość posiadania debetowej karty wirtualnej dla klientów indywidualnych. Intensywnie rozwija też możliwości brania przez klientów kredytów online. W drugim półroczu 2022 r. uruchomił weryfikację tożsamości poprzez usługę AIS w procesie ROR.

Tuż za podium znaleźli się liderzy wcześniejszych zestawień naszego rankingu. Miejsce 4. zajął PKO Bank Polski SA (trzecia pozycja rok temu.); 5. pozycję osiągnął zwycięzca dwóch poprzednich edycji – ING Bank Śląski SA; 6. miejsce przypadło Bankowi Pekao SA (spadek z 4.), 7. – Alior Bankowi SA (awans o dwie pozycje); 8. – Bankowi Millennium SA (przeskok z 12. pozycji w ub.r.); 9. – mBankowi SA (6. w 2022 r.); 10. – BNP Paribas Bankowi Polska SA (spadek z 8.), a listę zamyka Crédit Agricole Bank Polska SA.

Warto podkreślić, że wskaźniki dobrane do oceny efektywności poszczególnych banków są możliwie jak najbardziej zobiektywizowane. Istotne jest też to, że w większości przypadków zaobserwowaliśmy wzrost wskaźników rentowności aktywów ogółem czy zwrotu z kapitałów własnych. Siedem z analizowanych podmiotów mogło się pochwalić wyższym poziomem ROE niż średni wskaźnik dla całego sektora bankowego w Polsce – tj. 6,2% (w kolejności alfabetycznej to: Alior Bank SA, Bank Pekao SA, Bank Pocztowy SA, Bank Spółdzielczy w Brodnicy, ING Bank Śląski SA, PKO Bank Polski SA i Santander Bank Polska SA), a osiem odnotowało ROA powyżej średniej sektorowej – czyli 0,47% (Alior Bank SA, Bank Pekao SA, Bank Pocztowy SA, Bank Spółdzielczy w Brodnicy, Crédit Agricole Bank Polska SA, ING Bank Śląski SA, PKO Bank Polski SA i Santander Bank Polska SA). W 2022 r. najlepiej z budowaniem rentowności, według oceny ROE (powyżej 15%) poradziły sobie kolejno: Bank Pocztowy SA, Bank Spółdzielczy w Brodnicy oraz ING Bank Śląski. Pod względem ROA (powyżej 1%) natomiast tabelę zdominowali wymienieni powyżej liderzy rankingu efektywności.

Nasz sektor bankowy jest jednym z bardziej efektywnych w skali całej Europy, jeśli chodzi o wskaźnik C/I. Sześć banków może się pochwalić zmniejszeniem tego wskaźnika w skali roku. W 2022 r. dziewięć miało C/I na poziomie poniżej 60%, z czego w siedmiu ukształtował się on nawet poniżej 50%.

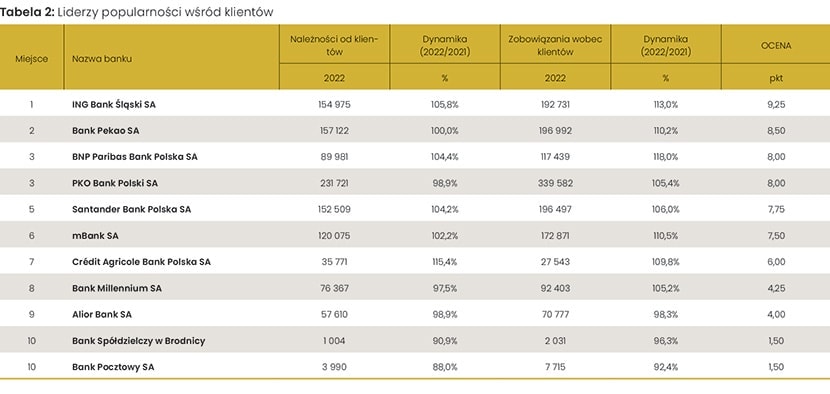

Liderzy popularności wśród klientów banków

W tym przypadku spróbowaliśmy – na podstawie dostępnych danych – ocenić u kogo klienci (bez zróżnicowania na osoby fizyczne i przedsiębiorców) najchętniej lokują swoje oszczędności i do kogo zwracają się z wnioskiem o kredyty (bez rozróżnienia rodzaju udzielonego finansowania). Innymi słowy, kategorię tą można nazwać rankingiem skali aktywności poszczególnych banków na rynku.

Dążąc do osiągnięcia jak największej obiektywności tego zestawienia, zdecydowaliśmy się nagrodzić te banki, którym klienci najczęściej powierzali swoje oszczędności (pod uwagę braliśmy nominalną wartość zobowiązań banków wobec klientów w 2022 r., a także ich roczną procentową zmianę) oraz od kogo w ub.r. najchętniej pożyczali środki finansowe (również oceniając to pod względem wartości i procentowej zmiany tej pozycji). Analogicznie jak w przypadku rankingu efektywności, również tu w każdej z tych kategorii przyznawaliśmy punkty od 11 do 1, w zależności od pozycji uzyskanej w zestawieniu. Końcowa ocena stanowi średnią uzyskanej sumy punktów z każdej z czterech kategorii.

Choć wśród liderów popularności nastąpiły pewne przetasowania, to jednak nie były one tak znaczne jak w przypadku liderów efektywności. Niekwestionowanym zwycięzcą tego zestawienia, trzeci rok z rzędu, został ING Bank Śląski SA, dość istotnie wyprzedzając swoich rywali. Słowa uznania należą się za konsekwentną politykę i efekty prowadzonego biznesu, czego potwierdzenie stanowi niemalejąca sympatia wśród klientów (potwierdzona przez liczby). ING uzyskał jedne z najwyższych ocen praktycznie w ramach każdego z analizowanych czterech wskaźników.

Jednakże z popularnością wiążą się obowiązki. Działalność bankowa powinna być prowadzona w sposób odpowiedzialny społecznie. Od pewnego czasu coraz większy nacisk kładziony jest na konieczność promowania i podejmowania inicjatyw w ramach zrównoważonego rozwoju. ING Bank Śląski ma tu jasno określone priorytety. Strategia ESG (na lata 2022–2024) jest elementem strategii biznesowej banku i wynika wprost z jego misji oraz wartości, którymi się kieruje. W połowie 2021 r. ING ogłosił Deklarację Ekologiczną, która zakłada aktywny jego udział w przeciwdziałaniu zmianom klimatycznym m.in. poprzez finansowanie działań wspierających transformację środowiskową klientów. W dokumencie bank zapewnił, że do końca 2023 r. przeznaczy 4,5 mld zł w obszarze korporacyjnym na finansowanie OZE oraz projektów proekologicznych; 500 mln zł na wsparcie jednostek samorządu terytorialnego w inwestycjach w projekty prośrodowiskowe oraz 300 mln zł na dalsze wsparcie i promocję elektromobilności (finansowanie pojazdów elektrycznych i hybrydowych) przez ING Lease Polska. Dodatkowo bank utworzył fundusz grantowy w wysokości 2 mln zł rocznie dla startupów oraz młodych polskich naukowców na realizację projektów w obszarze zrównoważonego rozwoju.

W 2022 r. ING BS kontynuował proces kwantyfikacji emisji gazów cieplarnianych związanej z portfelem należności klientowskich banku. Emisje z portfela należności są bardzo ważnym elementem emisji banków (wchodzą w zakres III emisji w ramach kategorii 15 odpowiadającej za inwestycje) i to ten element stanowić będzie główny obszar zainteresowania i priorytet banku w celu dążenia do neutralności klimatycznej w perspektywie 2050 r.

2. miejsce w rankingu popularności wśród klientów zajął Bank Pekao SA (z wynikiem 8,5 pkt.) – to awans z pozycji 4. w 2021 r. (a właściwie jest to powrót na podium po rocznej przerwie). Wpływ na sukces w tym przypadku miały jedne z największych wzrostów wartości nominalnych należności i zobowiązań klientowskich banków. Pekao to bank odpowiedzialny i zielony. Kontynuuje realizację celów wyznaczonych w strategii ESG na lata 2021–2024 „Odpowiedzialny Bank wspierający zrównoważony rozwój”.

W 2022 r. mógł się pochwalić zaangażowaniem w liczne projekty mające na celu poprawę efektywności energetycznej klientów biznesowych, realizację przedsięwzięć ekologicznych, finansowanie odnawialnych źródeł energii (m.in. farmy wiatrowe, instalacje fotowoltaiczne czy niskoemisyjny transport miejski) oraz projekty społeczne (rozbudowa infrastruktury kolejowej, finansowanie obiektów użyteczności publicznej). Warto zwrócić uwagę że Bank Pekao podpisał w 2022 r. nowe umowy na emisję obligacji powiązanych z celami zrównoważonego rozwoju (sustainability linked bonds) oraz zielonych obligacji.

Dzięki kontraktowi na zakup energii pochodzącej z OZE osiągnął efekt redukcji własnej emisji dwutlenku węgla o 34%. Co więcej, centrala banku przeprowadziła się do nowej siedziby w Warszawie, która została zaprojektowana z myślą o jak najmniejszym zużyciu energii oraz surowców.

Działania bankowych wolontariuszy po raz kolejny zwiększyły zasięg – zarówno pod względem przepracowanych godzin, jak i liczby zaangażowanych pracowników. W 2022 r. Pekao koncentrował się na niesieniu pomocy osobom w potrzebie, propagowaniu aktywności sportowej, integracji lokalnych społeczności i wyrównywaniu szans. Ważnym elementem były edukacyjne inicjatywy o tematyce ekologicznej i finansowej skierowane do dzieci, młodzieży oraz seniorów. Bank nie pozostał również obojętny na sytuację kryzysową spowodowaną agresją na Ukrainę.

Na najniższym, 3. stopniu podium rankingu popularności zrobiło się dość ciasno, gdyż znalazły się na nim ex aequo BNP Paribas Bank Polska SA (awans z 5. pozycji) oraz PKO Bank Polski SA (lider ex aequo ubiegłorocznego zestawienia).

Pora zatem na kilka słów o zrównoważonych strategiach obu banków. W przypadku BNP Paribas Banku Polska kwestie ESG znajdują odzwierciedlenie w strategii GObeyond na lata 2022–2025 agregującej cele biznesowe i zrównoważonego rozwoju, a także w unikalnej strukturze organizacyjnej tej instytucji. Bank ten, jako pierwszy w Polsce, wyodrębnił Obszar Zrównoważonego Rozwoju, pełniący funkcję koordynatora działań ESG w organizacji. Skuteczność prowadzonych działań – m.in. rozwój oferty zrównoważonych produktów, wdrażanie ekousprawnień oraz zaangażowanie w edukację rynku – potwierdził najlepszy wśród polskich banków rating ESG (wg agencji ratingowej Sustainalytics).

BNP Paribas Bank Polska może się pochwalić bardzo szeroką ofertą zrównoważonych produktów i usług dla klientów wszystkich segmentów. Celem jest wzrost udziału zrównoważonego finansowania w jego portfelu z 4,5% na koniec 2021 r. do minimum 10,0% w 2025 r. Na koniec 2022 r. wartość zrównoważonego finansowania wyniosła 6,5 mld zł (7,1%).

Warto zaznaczyć, że BNP jako pierwszy na polskim rynku wprowadził do oferty kredyt powiązany ze zrównoważonym rozwojem: Sustainability-Linked Loan (SLL). Jest to finansowanie na cele ogólne, w którym wysokość marży kredytu związana jest z realizacją określonych celów ESG przedsiębiorstwa. Ponadto – odpowiadając na potrzeby rynku i rozszerzając grono klientów, których może wspierać w efektywnym zarządzaniu zrównoważonym rozwojem – bank wprowadził do oferty ESG Rating-Linked Loan, kredyt celowy lub inwestycyjny do 20 mln euro, w którym wysokość marży skorelowana jest z poprawą wyniku ratingu ESG.

Z kolei PKO Bank Polski podkreśla, że jego klienci zawsze są w centrum jego uwagi, co znalazło odzwierciedlenie w nowej strategii na lata 2023–2025, ogłoszonej w grudniu 2022 r. Kierując się ich oczekiwaniami, PKO w dalszym ciągu będzie dążył do udoskonalania oferty i obsługi, wdrażając rozwiązania oparte na innowacjach, technologii i zrównoważonym rozwoju.

Wśród kluczowych celów banku na najbliższe lata znalazło się także wspieranie polskiej gospodarki w zielonej zmianie. Przykładowe inicjatywy podejmowane przezeń, o których należy wspomnieć, to m.in. wspólne porozumienie z NFOŚiGW w zakresie projektów ekologicznych. W ramach współpracy bank wypracuje propozycje finansowania przedsięwzięć dofinansowanych przez fundusz, w tym związanych z termomodernizacją oraz wsparciem osób fizycznych w wychodzeniu z ubóstwa energetycznego. PKO Bank Polski połączył również siły z globalną siecią EIT Climate-KIC oraz z Accelpoint i objął rolę wiodącego partnera pierwszej edycji programu akceleracyjnego dla startupów działających w obszarze technologii prośrodowiskowych i zrównoważonego rozwoju „Poland ClimAccelerator”.

Należy również wspomnieć, że Fundacja PKO Banku Polskiego udzieliła ok. 12 mln zł pomocy finansowej z własnych środków na rzecz wsparcia dla Ukrainy i jej obywateli. Wsparcie obejmowało również zakup urządzeń medycznych, organizację transportu dla uchodźców oraz pomoc dla pracowników KredoBanku i ich rodzin.

Tuż za podium, na 5. miejscu znalazł się Santander Bank Polska SA (awans z 6. pozycji); 6. zajął mBank SA (3. w ub.r.); 7. – Crédit Agricole Bank Polska SA (utrzymanie pozycji z 2022 r.); 8. – Bank Millennium SA (to samo co w ub.r.); 9. – Alior Bank SA (tak jak w 2022 r.), a zestawienie zamykają Bank Spółdzielczy w Brodnicy oraz Bank Pocztowy SA.

Jeżeli chodzi o szczegółową analizę poszczególnych wskaźników wziętych pod uwagę przy tworzeniu rankingu popularności, to będziemy do niej wracać przy omawianiu kolejnych tabel prezentowanych w naszym zestawieniu.

Aktywa i kapitały banków

Miejsca osiągnięte w tej podkategorii przez poszczególne banki w 2022 r. w większości przypadków nie uległy zmianie w stosunku do roku wcześniejszego. Wyjątek stanowią Bank Pekao SA i Santander Bank Polska SA, które wymieniły się 2. i 3. pozycją pod względem wartości sumy bilansowej wśród największych banków w Polsce. Pozostałe instytucje finansowe raczej ugruntowały zajmowane miejsca. Jako największy polski bank niepodzielnie króluje PKO Bank Polski SA (wartość aktywów tego banku przekracza 400 mld zł). Kolejnymi bankami, które mogą pochwalić się wartością aktywów powyżej 200 mld zł są ING Bank Śląski SA oraz mBank SA. Warto zauważyć, że suma bilansowa mBanku jeszcze w 2021 r. nie przekraczała tego progu. Łącznie aż siedem z analizowanych podmiotów może pochwalić się wartością aktywów ponad 100 mld zł.

Tempo wzrostu aktywów w poszczególnych bankach było bardzo zróżnicowane. Trzy wykazały w tym zakresie wartość ujemną (w ub.r. tylko jeden). Dwa mogły natomiast pochwalić się dynamiką przyrostu aktywów powyżej 10% (rok wcześniej – cztery) – zdecydowanym rekordzistą okazał się ponownie Crédit Agricole Bank Polska (12,9%), a tuż za nim znalazł się Bank Pekao (12,6%).

Średnia zmiana wartości aktywów dla całej grupy analizowanych banków wyniosła 3,4%, to wynik słabszy niż osiągnięty przez te same podmioty w roku ubiegłym (7,4%).

Z racji istnienia regulacyjnych wymogów kapitałowych oraz dążenia do wysokiej efektywności zatrudnionego kapitału klasyfikacja instytucji finansowych pod względem funduszy powinna być podobna do przedstawionej powyżej w zakresie wielkości aktywów. W praktyce tak się dzieje, jedynie z drobnymi przetasowaniami pozycji. 1. miejsce ponownie zajął PKO Bank Polski, ale na 2. i 3. pozycji nastąpiła zamiana między Bankiem Pekao a Santander Bankiem Polska (można powiedzieć, że jest to coroczna, tradycyjna już roszada).

Patrząc na dynamikę funduszy własnych, dostrzeżemy że tylko w przypadku czterech podmiotów nastąpił procentowy wzrost wartości tej pozycji w skali roku (Bank Spółdzielczy w Brodnicy, Crédit Agricole, ING Bank Śląski i Santander Bank Polska). Pozostałe banki odnotowały ujemne dynamiki funduszy własnych. Zapewne jednym z czynników mających wpływ na tę sytuację była zmiana wartości wyceny portfela obligacji skarbowych. Przypomnijmy, że podatkiem od niektórych instytucji finansowych rząd nakłonił banki do kupowania tego rodzaju papierów wartościowych. Po podwyżkach stóp procentowych, jakie obserwujemy od drugiej połowy 2021 r., wartość rynkowa rządowych papierów dłużnych istotnie spadła. Dla banków oznaczało to straty, które przełożyły się na obniżenie kapitałów oraz na poziom wskaźników bezpieczeństwa. W przypadku niektórych uczestników rynku bankowego kwestia ta może się okazać szczególnie wrażliwa. Również skala odpisów na portfel kredytów CHF rzutowała na zmiany funduszy własnych w poszczególnych instytucjach finansowych.

W rezultacie średni spadek wartości funduszy własnych w klasyfikowanych bankach wyniósł 1,9% i mimo wszystko było to wolniejsze tempo niż odnotowane w 2021 r., kiedy to średnia dynamika dla tej grupy podmiotów wyniosła -6,3%.

Przychody podstawowe i wyniki finansowe banków

O dynamice przychodów podstawowych wspominaliśmy przy okazji oceny efektywności polskich banków. Teraz przyjrzymy się temu wskaźnikowi nieco dokładniej. Pod względem wartości przychodów podstawowych osiągniętych w 2022 r. (rozumianych jako suma przychodów z działalności bankowej i dochodów z pozostałych operacji bankowych) kolejność wszystkich sklasyfikowanych 11 banków nie uległa zmianie w stosunku do zestawienia z 2021 r. W przypadku większości pokrywa się ona z kolejnością zaprezentowaną pod względem wielkości aktywów. Widoczna jest jedynie zamiana na 4. i 5. pozycji pod względem wartości przychodów podstawowych, gdyż w 2022 r. mBank mógł się pochwalić lepszym wynikiem od ING BŚ.

W poprzednich latach pisaliśmy o kłopotach niektórych banków z wykazaniem pozytywnej dynamiki tej pozycji. Analizując dane poszczególnych instytucji finansowych za 2021 i 2022 r., można śmiało powiedzieć, że tamta sytuacja odeszła w przeszłość. Podniesienie oficjalnych stóp procentowych przez RPP miało bardzo istotne przełożenie na stronę dochodową banków. Wszystkie instytucje finansowe biorące udział w naszym zestawieniu mogły się pochwalić wzrostem przychodów podstawowych o ponad 10% w skali roku, aż sześć z nich osiągnęło wynik powyżej 20%. Zdecydowanymi rekordzistami w tym zakresie okazały się Bank Spółdzielczy w Brodnicy (którego dynamika tej pozycji wyniosła aż 118,4%) i Bank Pocztowy SA (wzrost przychodów o 67,5%). Można śmiało powiedzieć, że są to wyniki historyczne i trudno je będzie powtórzyć w przyszłości.

W zakresie wyniku finansowego netto ostatni rok nie wyglądał już tak optymistycznie dla wszystkich instytucji finansowych jak przy dynamice przychodów. Dwa banki zamknęły 2022 r. z ujemnym wynikiem, a trzy inne wykazały jego ujemną dynamikę w porównaniu do roku wcześniejszego. W dużym stopniu był to efekt wzrostu kosztów prowadzonej działalności i konieczności tworzenia znacznych zabezpieczeń w związku z ryzykiem niewypłacalności klientów w dobie recesji gospodarczej, a także w związku z ryzykiem prawnym dotyczącym kredytów walutowych.

Z drugiej jednak strony można powiedzieć o wręcz spektakularnej poprawie nominalnej kwoty wyniku finansowego w skali roku. Pod względem wartości największy przeskok odnotował Santander Bank Polska, który mógł się pochwalić drugim wynikiem w sektorze. Oczywiście w tym zakresie lauru pierwszeństwa nie oddał PKO Bank Polski (choć odnotował największe procentowe zmniejszenie wyniku finansowego w skali roku w porównaniu do pozostałych banków biorących udział w badaniu). Trzecią instytucją mogącą się pochwalić wysoką wartością wyniku netto na koniec roku był Bank Pekao SA (również pomimo negatywnej dynamiki tej pozycji).

Warto zwrócić uwagę również na banki, które odnotowały największe procentowe przyrosty swoich wyników finansowych w skali roku: Bank Spółdzielczy w Brodnicy (wzrost o 270,1%), Bank Pocztowy (238,7%), BNP Paribas Bank Polska (150,6%), Santander Bank Polska (140,3%).

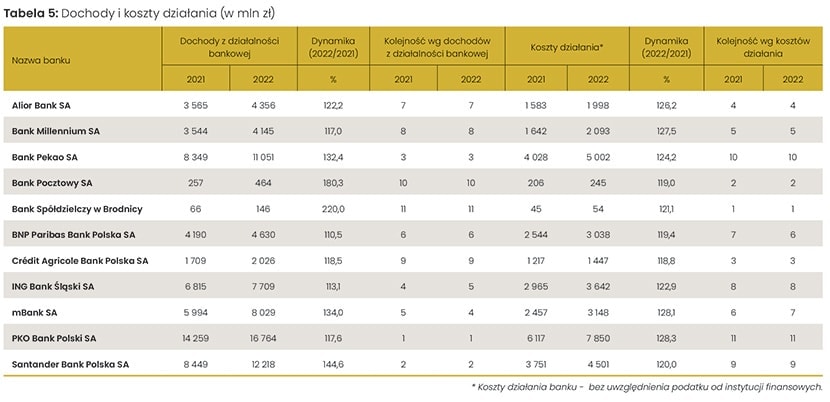

Dochody i koszty działania

Pod względem wartości nominalnej osiągniętych dochodów z działalności bankowej (czyli dochodów odsetkowych oraz dochodów z opłat i prowizji) w 2022 r. nie zaobserwowano większych zmian w porównaniu do 2021 r. Pozycja zajmowana przez poszczególne banki jest podobna jak w przypadku przychodów podstawowych. Wynika to z tradycyjnego modelu prowadzenia działalności przez banki i dominującej pozycji dochodów z odsetek oraz z opłat i prowizji. Pozostałe pozycje dochodów miały mniejsze znaczenie. Porównując oba wskaźniki, można dostrzec, że w przeciągu ostatnich lat banki skupiały się na tradycyjnej działalności bankowej i mniej szukały innych źródeł dochodów. Podniesienie przez RPP stóp procentowych nie motywowało banków do dywersyfikacji źródeł zysków.

Analizując dynamikę dochodów z działalności bankowej w poszczególnych podmiotach, należy zauważyć, że najmniejszy odnotowany procentowy wzrost wartości tej pozycji wyniósł 10,5%. Przypomnijmy, że w ubiegłorocznym zestawieniu zaledwie jeden bank (ING BS) przekroczył ten pułap, a dwa wykazały ujemną dynamikę. Obecnie średni wzrost przychodów podstawowych dla analizowanej grupy banków wyniósł 37,3%, rekordzistami są: Bank Spółdzielczy w Brodnicy (120,0%), Bank Pocztowy SA (80,3%) oraz Santander Bank Polska SA (44,6%).

W przypadku wielkości kosztów działania banków, rozumianych jako koszty ogólnego zarządu obejmujące koszty pracownicze oraz amortyzację, nie nastąpiły znaczne zmiany w klasyfikacji poszczególnych podmiotów – są one przede wszystkim wynikiem wielkości poszczególnych instytucji. Najwyższe koszty w tym zakresie występują w przypadku PKO Banku Polskiego SA, Banku Pekao SA oraz Santander Banku Polska SA. Jednakże warto bardziej uważnie spojrzeć na procentową zmianę kosztów banków w skali roku. W poprzednim zestawieniu chwaliliśmy kilka podmiotów za działalność na rzecz obniżania wydatków związanych z ich działalnością. Niestety w ub.r. wzrost strony kosztowej istotnie dotknął sektor bankowy. Każda z opisywanych instytucji finansowych wykazała zwiększenie dynamiki tej pozycji, a za sukces należy uznać, jeśli był on poniżej 20%. Niestety rekordzistami w tym zakresie (co jest uwarunkowane w dużym stopniu skalą ich działalności) były PKO BP (wzrost kosztów o 28,3%), mBank SA (28,1%) oraz Bank Millennium SA (27,5%). Był to również skutek wysokiej inflacji oraz rosnących kosztów regulacyjnych (w tym utworzenia Systemu Ochrony Banków Komercyjnych).

Pod względem wartości nominalnej osiągniętych dochodów z działalności bankowej (czyli dochodów odsetkowych oraz dochodów z opłat i prowizji) w 2022 r. nie zaobserwowano większych zmian w porównaniu do 2021 r. Pozycja zajmowana przez poszczególne banki jest podobna jak w przypadku przychodów podstawowych. Wynika to z tradycyjnego modelu prowadzenia działalności przez banki i dominującej pozycji dochodów z odsetek oraz z opłat i prowizji.

Koszty działania wszystkich 11 podmiotów wzrosły średnio o 23,2%, podczas gdy dla tej samej grupy banków w ub.r. odnotowano średnie zmniejszenie tej pozycji o 1 pkt proc. Widać zatem, że sektor bankowy będzie miał nie lada problem z ograniczaniem poziomu wydatków związanych ze swoją działalnością. Przy obecnej sytuacji gospodarczej, rosnących obciążeniach natury regulacyjnej i fiskalnej będzie to dla banków wręcz karkołomne zadanie.

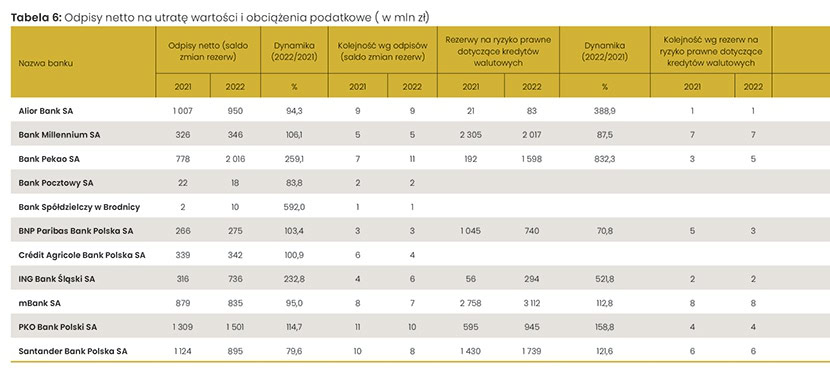

Odpisy netto na utratę wartości aktywów finansowych i obciążenia podatkowe

W 2022 r. recesja gospodarcza, wzrost oficjalnego poziomu stóp procentowych i konsekwencje z tym związane, budziły niepewność instytucji finansowych co do kondycji klientów i potencjalnych ryzyk. Co ciekawe, sytuacja poszczególnych podmiotów była w tym zakresie zróżnicowana. Jeśli spojrzymy na dane prezentowane w tabeli 6, zauważymy, że aż cztery banki zmniejszyły skalę posiadanych odpisów, przy czym Santander Bank Polska zdecydował się na największy krok (nastąpiło zmniejszenie poziomu odpisów aktualizujących w skali roku o 20,4%). Pozostałe instytucje, które również w 2022 r. zmniejszyły poziomy swoich zabezpieczeń, to: mBank, Alior Bank i Bank Pocztowy.

Druga strona medalu, a raczej tabeli, wygląda zdecydowanie inaczej. Trzy podmioty podjęły decyzje o istotnym zwiększeniu poziomu posiadanych odpisów aktualizujących, i to o ponad 100%: Bank Spółdzielczy w Brodnicy (praktycznie pięciokrotnie), Bank Pekao (o 159,1%) oraz ING Bank Śląski (o 132,8%). Warto jednak przypomnieć, że w 2022 r. KNF nakazał sektorowi spółdzielczemu zwiększenie posiadanych rezerw celowych na ryzyko kredytowe, co odzwierciedla się w znacznie większej dynamice tej pozycji, kiedy porównamy ją do dynamiki odpisów aktualizujących podmiotów komercyjnych.

Spójrzmy teraz na wartości tej pozycji w poszczególnych bankach. Największe saldo odpisów netto z tytułu utraty wartości aktywów finansowych wbrew pozorom odnotował Bank Pekao SA, który pod względem ich wartości przeskoczył nawet PKO Bank Polski. W przypadku obydwu tych banków wartość tej pozycji przekroczyła 1,5 mld zł. Pozostałe instytucje z naszego zestawienia mogły pochwalić się saldem odpisów poniżej 1 mld zł.

Po drugiej stronie zestawienia, jako banki z najmniejszym saldem odpisów netto, uplasowały się Bank Spółdzielczy w Brodnicy, Bank Pocztowy oraz Crédit Agricole Bank Polska. Jednak nie powinno to dziwić, gdy spojrzymy na wielkość tych podmiotów.

Warto wskazać, że od 2019 r. banki mające portfel walutowych kredytów mieszkaniowych zaczęły zawiązywać również rezerwy na spory prawne. Każdy szacował indywidualnie ryzyko przegrania sporów sądowych z klientami i tworzył odpowiednią rezerwę. Rosnąca presja ze strony regulatorów na rozwiązanie tego problemu, a także zwiększająca się liczba niekorzystnych wyroków sądowych z tego tytułu dla banków, spowodowały, że 2022 r. był kolejnym rokiem, kiedy w większości analizowanych instytucji (z wyjątkiem Banku Millennium i BNP Paribas Banku Polska) nastąpił ogromny – pod względem procentowym – wzrost wartości tej pozycji. Obecnie takie rezerwy posiada osiem z klasyfikowanych przez nas banków o łącznej kwocie 10,5 mld zł (w 2021 r. było to 8,4 mld zł), zaś największą wartość zaobserwujemy w: mBanku SA, Banku Millennium SA i Santander Banku Polska SA.

Klasyfikacja banków pod względem wielkości płaconego podatku bankowego jest zbliżona do ich kolejności pod względem ich aktywów (im większa instytucja, tym większe obciążenie z tego tytułu), co nie może dziwić, biorąc pod uwagę podstawę naliczania podatku. Spośród 11 banków w naszym rankingu podatek w 2022 r. zapłaciło dziewięć instytucji. Największymi płatnikami tego obciążenia fiskalnego jest jednak sześć banków, z których każdy poniósł ciężar powyżej 400 mln zł. Łącznie analizowane banki wpłaciły 5,1 mld zł z tytułu podatku bankowego, aż o 4,8% więcej niż rok wcześniej.

Pod względem wielkości kwoty płaconego podatku dochodowego kolejność największych banków jest również zbliżona do zestawienia obrazującego wielkości aktywów. Największym płatnikiem jest PKO Bank Polski, a następnie Santander Bank Polska i Bank Pekao. Obciążenie każdego z tych podmiotów z tytułu podatku dochodowego wyniosło powyżej 1 mld zł.

Ciekawsze informacje przynoszą dane o poziomie obciążenia wyniku finansowego brutto podatkiem dochodowym. Na podkreślenie zasługuje, że wszystkie banki osiągające pozytywny wynik finansowy miały efektywne obciążenie wyniku znacznie wyższe niż nominalna stawka podatku dochodowego. Rekordy w tym obszarze w 2021 r. bił BNP Paribas Bank Polska, który odnotował obciążenie wyniku przekraczające 70% jego wartości, a następnie Santander Bank Polska i Alior Bank, z wartością tego wskaźnika na poziomie 39–38%. W 2022 r. BNP w dalszym ciągu wykazywał najwyższe obciążenie wyniku finansowego, ale było ono zdecydowanie mniejsze niż rok wcześniej, gdyż wyniosło 49,4%. Bardzo wysokie obciążenia – powyżej 30% swojego wyniku poniosły także cztery inne banki: Pekao, Crédit Agricole, Alior oraz Santander.

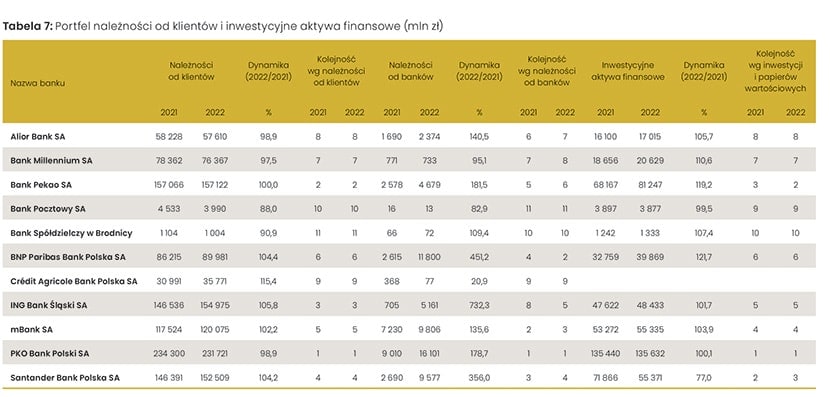

Portfel należności od klientów, innych instytucji finansowych i inwestycyjne aktywa finansowe

W zakresie należności od klientów klasyfikacja banków jest zbliżona do kolejności dotyczącej całości ich aktywów. Dla celów metodologicznych chcemy tylko zaznaczyć, że w zestawieniu należności od klientów, w rozumieniu osób fizycznych i podmiotów gospodarczych, nie uwzględniamy należności od klientów sektora budżetowego.

Które banki pod względem procentowym rozwinęły najbardziej akcję kredytową? Biorąc pod uwagę obecną sytuację naszego kraju oraz podwyższone stopy procentowe, nie powinno dziwić, że zainteresowanie finansowaniem bankowym w ub.r. nie było duże. Średnia dynamika wzrostu akcji kredytowej w analizowanych 11 podmiotach wyniosła zaledwie 0,6%. Tylko sześć banków odnotowało roczny przyrost wartości należności od klientów, przy czym nie były one tak znaczne, jak zaobserwowano w ubiegłorocznym zestawieniu. W 2022 r. wyłącznie Crédit Agricole Bank Polska mógł pochwalić się dynamiką tej pozycji powyżej 10% (dokładnie 15,4%). Kolejne miejsca zajęły banki, które wykazały wzrost swojej akcji kredytowej w przedziale 4–5%: ING Bank Śląski, BNP Paribas Bank Polska i Santander Bank Polska.

Zatrzymajmy się jeszcze na chwilę przy rozmiarach należności banków od instytucji finansowych. Największą nominalną wartość tej pozycji mają w swoim portfelu PKO Bank Polski, BNP Paribas Bank Polska, mBank, a także Santander Bank Polska. Jednak zaskakujące jest, że aż trzy banki odnotowały ponad 100% dynamikę wzrostu tej pozycji: ING Bank Śląski (o 632,3%), BNP Paribas Bank Polska (o 351,2%) oraz Santander Bank Polska (o 256,0%).

Jeśli chodzi o rozmiary portfela papierów wartościowych kolejność w przypadku czołowych trzech banków jest prawie taka sama, jak w przypadku instytucji finansowych z największą wartością aktywów. Portfele te cechowały się w 2022 r. bardzo zróżnicowaną dynamiką, jednakże pod względem średniej dla analizowanej grupy procentowy wzrost wartości tej pozycji (4,7%) był wyższy niż w przypadku należności od klientów. Siedem banków zwiększyło wartość tego portfela, z czego dwa o ponad 10% (Bank Pekao i Bank Millennium). Dwa podmioty zmniejszyły wolumen posiadanych inwestycyjnych aktywów finansowych.

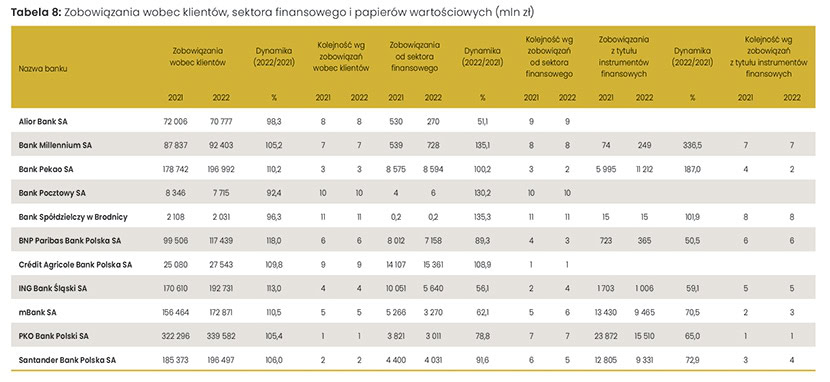

Zobowiązania wobec klientów, sektora finansowego i z tytułu papierów wartościowych

Najważniejszą pozycją pasywów banków są zobowiązania wobec klientów (również rozumianych jako osoby fizyczne i podmioty gospodarcze). Dlatego też jej wielkość w dużym stopniu determinuje wielkość pasywów ogółem. Z tej też racji kolejność pod względem wartości tych zobowiązań dla każdego banku będzie najczęściej adekwatna do jego pozycji w aktywach ogółem. Taka jest też sytuacja w rankingu za 2022 r.

Tegoroczne zestawienie pokazuje, w większości przypadków, kontynuację trendu zwiększania bankowych zobowiązań wobec klientów, choć już nie tak dynamicznie, jak to opisywaliśmy w roku ubiegłym. Trzy banki odnotowały spadek wartości depozytów klientowskich (Bank Pocztowy, Bank Spółdzielczy w Brodnicy i Alior Bank). Natomiast cztery zwiększyły wartości swoich zobowiązań wobec klientów o ponad 10% (BNP Paribas, ING Bank Śląski, mBank, Bank Pekao). Średnia dynamika dla wszystkich analizowanych podmiotów wyniosła 5,9%.

W zakresie zobowiązań od sektora finansowego sytuacja jest kompletnie odmienna, co wynika m.in. z niewielkiego znaczenia dziś rynku międzybankowego. W niektórych instytucjach, z udziałem kapitału zagranicznego, pozycja ta ma nieco większe znaczenie, ale zobowiązania te w największym stopniu stanowią zobowiązania od banków matek lub pozyskane z rynku zagranicznego. Część pozyskanych w ten sposób środków służy finansowaniu działalności banku, część zamknięciu lub zmniejszeniu pozycji walutowej wynikającej z udzielenia kredytów w walucie obcej. Pozycje te cechują się dużą zmiennością w obu kierunkach, co też świadczy o ich krótkotrwałym charakterze. Pod względem największego wzrostu procentowej wartości tej pozycji w skali roku należy wskazać Millennium Bank (pod koniec 2022 r. pozycja ta osiągnęła ponad dwukrotnie wyższą wartość w porównaniu do 2021 r.).

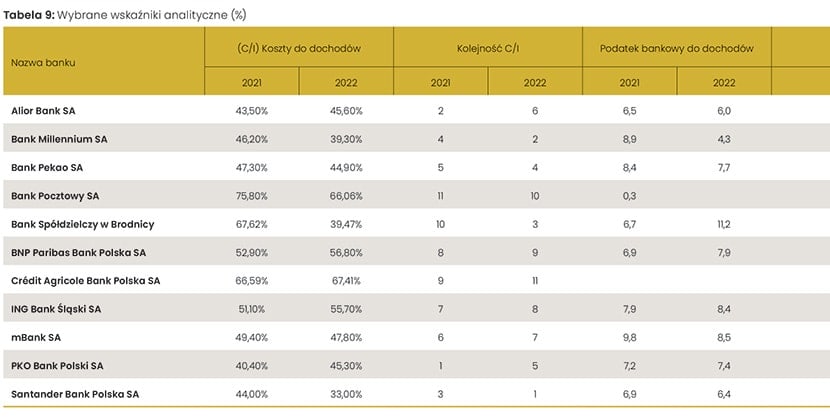

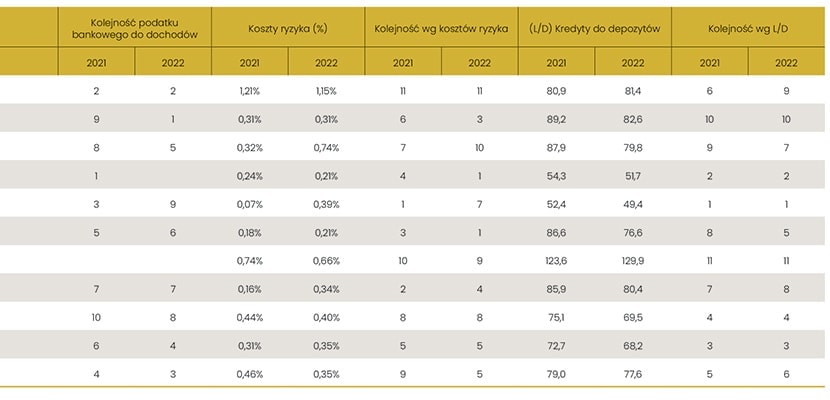

Wybrane wskaźniki analityczne

Na koniec warto spojrzeć jeszcze na tabelę zawierającą zestawienie wybranych wskaźników analitycznych, które m.in. posłużyły do oceny efektywności poszczególnych banków, jak np. wskaźnik C/I, czy koszty ryzyka. Zatrzymajmy się jednak na chwilę przy relacji kredytów dla klientów niefinansowych do depozytów od tych klientów (L/D). Prawie wszystkie banki biorące udział w naszym zestawieniu mają ten wskaźnik poniżej 100%. To pokazuje, że instytucje finansowe działają w sposób bezpieczny. W 2022 r. najniższy wskaźnik L/D wśród analizowanych podmiotów miał Bank Spółdzielczy w Brodnicy (49,4%) i Bank Pocztowy (51,7%). Kolejne miejsca należą do banków, w których wskaźnik L/D plasuje się w przedziale ok. 60–80%. Są to duże instytucje finansowe: PKO BP, mBank, BNP Paribas Bank Polska, Santander Bank Polska i Bank Pekao SA. Warto jednak zwrócić uwagę, że tylko w dwóch podmiotach relacja kredytów do depozytów wzrosła w ub.r. (Crédit Agricole, Alior Bank). Natomiast największe obniżenie wskaźnika L/D (w przedziale 8–10%) nastąpiło w Banku Pekao oraz BNP Paribas Banku Polska.

Zamiast podsumowania

Najwięksi gracze na rynku bankowym w Polsce pozostają nadal najwięksi, choć nad efektywnością muszą nieco popracować. Czeka ich pełna wyzwań droga, aby mogli nadal chwalić się konkurencyjnością i atrakcyjnością oferty dla klientów. Wiele problemów sektora, zwłaszcza dotyczących banków komercyjnych, wciąż jeszcze nie rozwiązano, a przez to niosą one ze sobą spore ryzyka. Nie zapominajmy też o kolejnych obciążeniach bankowych, wymogach regulacyjnych oraz politycznych inicjatywach prokonsumenckich (ale nie prorozwojowych i bezpiecznych z punktu widzenia instytucji finansowych). Od banków wymaga się, aby wspierały rozwój i finansowanie polskiej gospodarki, pełniły rolę instytucji zaufania publicznego, świeciły proekologicznym przykładem. Oczywiście taka jest ich rola. Jednakże bez odpowiedniego wsparcia i racjonalności po stronie rządzących, ubiegłoroczna poprawa wyników finansowych i wskaźników efektywności może stanowić jednorazową odmianę.