Upadłości Polaków: niespłacone ponad 2 mld zł w bankach i setki milionów długów pozakredytowych

Wkrótce ogłoszenie upadłości stanie się prostsze. Zakończyły się już konsultacje projektu ustawy, która pozwala skorzystać z upadłości każdemu, bez względu na to czy wpadł w problemy finansowe z powodów losowych czy podejmowania złych decyzji. Zmiany mają m.in. przyspieszyć procedurę upadłości i odciążyć sądy. Jednak skutki ustawy mogą być odwrotne od zamierzonych.

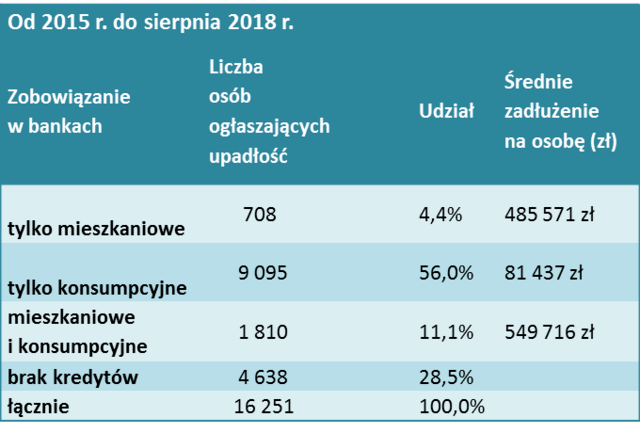

Kwota długów osób bankrutujących, widoczna w bazach BIK i BIG InfoMonitor, to po trzech latach i 8 miesiącach – 2,266 mld zł. Z pewnością w grę wchodzą dużo wyższe sumy, ale co piątej z 16 234 bankrutujących osób nie ma w żadnej z baz, a 28 proc. w chwili ogłaszania upadłości nie miało na koncie żadnego kredytu. Niektóre z nich z pewnością chętnie zadłużały się w firmach pożyczkowych, a część ich długów wobec firm windykacyjnych, nie zawsze była zgłaszana do Rejestru Dłużników BIG InfoMonitor.

Źródło: BIG InfoMonitor, BIK, dane z MSiG

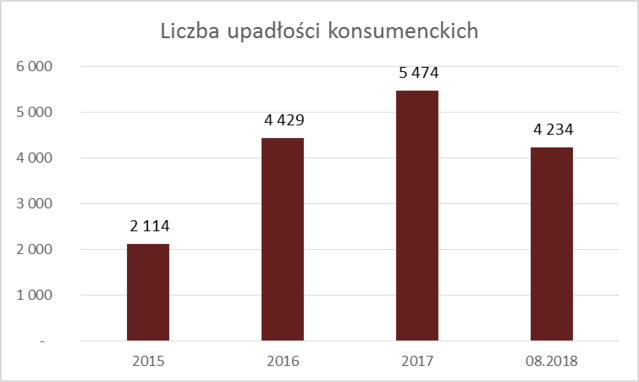

W pierwszym roku obowiązywania zliberalizowanych przepisów, czyli w 2015 r. upadłość ogłosiło ponad 2,1 tys., rok później już ponad dwa razy więcej (4,4 tys.), a w ubiegłym roku niecałe 5,5 tys. W tym roku, po ośmiu miesiącach, liczba upadłości przekroczyła 4,2 tys., a w całym roku 2018 będzie ich ponad 6 tys.

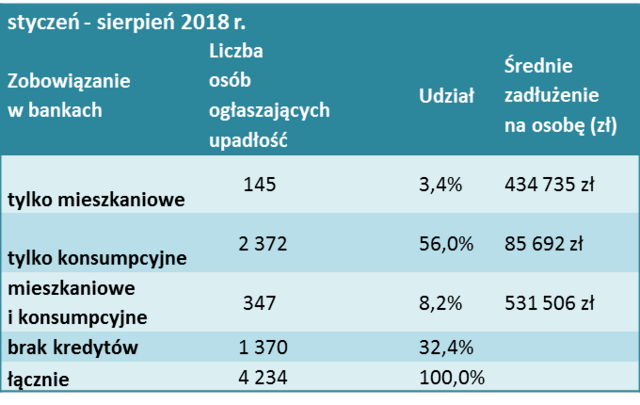

Długi osób, które w tym roku ogłosiły upadłość, widoczne w bazach BIK i BIG InfoMonitor, wyniosły na koniec sierpnia blisko 490 mln zł. Bankrutujący posiadali 63 mln zł samych kredytów mieszkaniowych, 203,3 mln zł z kredytów konsumpcyjnych i mieszkaniowych jednocześnie oraz 184,4 mln zł wyłącznie kredytów konsumpcyjnych.

Źródło: BIG InfoMonitor, BIK

– W naszych statystykach wyraźnie widać, że u podstaw trudnej sytuacji większości osób leży zadłużenie związane z konsumpcją. Jedynie co dziewiąta osoba, która ogłasza upadłość ma kredyty mieszkaniowe, ale i wśród nich większość spłacała nie tylko kredyty hipoteczne, ale również konsumpcyjne – mówi Sławomir Grzelczak, prezes BIG InfoMonitor.

Źródło: BIG InfoMonitor, BIK

Dodatkowe ponad 38,8 mln zł stanowiły zobowiązania zgłoszone do Rejestru Dłużników BIG InfoMonitor, wśród których są m.in. kwoty wpisane przez firmy pożyczkowe, wyroki sądowe nakazujące zwrot długów, długi zgłoszone przez firmy windykacyjne, zaległe alimenty i długi wobec sądów.

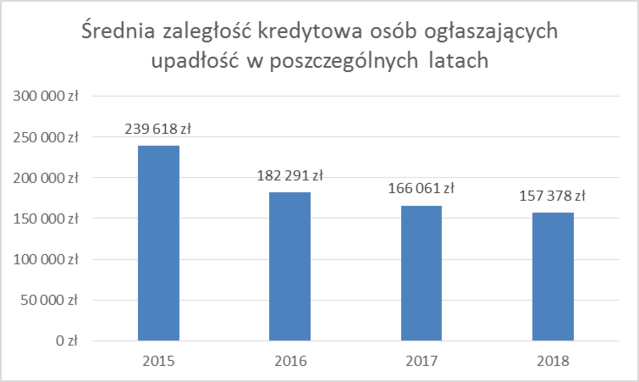

Rekordzistka ma do oddania ponad 8 mln zł

– Przeciętna kwota długów w rejestrze BIG InfoMonitor to prawie 23 tys. zł, a kredytów widocznych w BIK wynosi 157 378 zł. Utrzymuje się trend w którym średnia długów kredytowych ta z roku na rok spada, co oznacza, że Polacy szybciej reagują i decydują się na upadłość, nie czekając biernie na dalszy wzrost zadłużenia. W pierwszym roku obowiązywania zliberalizowanych przepisów, długi kredytowe bankrutujących wynosiły prawie 240 tys. zł – mówi Sławomir Grzelczak.

Niższa średnia nie zmienia faktu, że wśród osób bankrutujących w tym roku, ponad 60 ma długi przekraczające milion złotych. Rekordzistka, 55-letnia kobieta z Mazowsza, nie jest w stanie spłacić 8,35 mln zł, na co złożył się m.in. kredyt mieszkaniowy. Kolejna osoba, 69-latek z Małopolski ma 4,3 mln zł długu. Na trzecim miejscu jest mieszkanka Wielkopolski. Ma 60 lat i 3,9 mln zł długu. Osób bankrutujących z milionowymi długami było jednak w poprzednich latach znacznie więcej, bo ok. 100.

Źródło: BIG InfoMonitor, BIK

Nie wszyscy jednak mają zobowiązania kredytowe. W tym roku nie miała ich co trzeci osoba, która ogłosiła upadłość. (32 proc.). Z kolei co piąta osoba (21 proc.) nie miała zobowiązań widocznych ani w BIK ani w BIG InfoMonitor.

Wciąż dominują kobiety, przybywa seniorów

Czwarty rok obowiązywania zliberalizowanej ustawy o upadłości konsumenckiej nie zmienia relacji płci, wśród ogłaszających niewypłacalność. Wciąż dominują kobiety i jest ich obecnie ponad 55 proc.

Jeśli chodzi o wiek, to niemal co czwarty bankrut ma między 36 a 45 lat. Niewiele mniejsza jest reprezentacja osób od 56 do 65 roku życia. Uwagę zwraca fakt, że już wśród osób stosunkowo młodych – w wieku od 26 do 34 lat, upadłość jest prawie tak popularna jak w grupie wiekowej 46-55 lat. W tegorocznym gronie bankrutujących jest też 124 seniorów, którzy ukończyli już 75 lat. Dwóch z nich miało 90 lat, a jeden 92 lata. Udział seniorów systematycznie rośnie. W 2015 r. stanowili oni 1,5 proc. wszystkich bankrutów, teraz jest to prawie dwa razy więcej. W mniejszym stopniu, ale przybywa też upadłości po 66 roku życia. Cztery lata temu udział osób między 66 a 75 rokiem życia wynosił niecałe 9 proc., a dziś dochodzi do 14 proc.

Źródło: BIG InfoMonitor, BIK

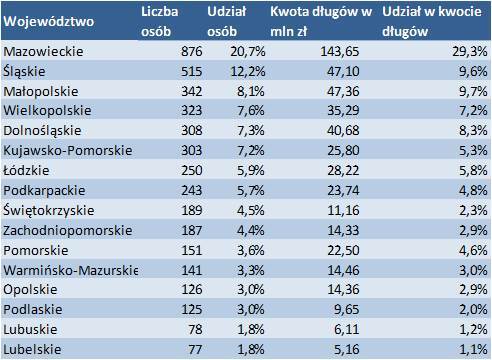

Mazowsze na czele

Zdecydowana większość osób, które ogłosiły upadłość w 2018 r., to mieszkańcy woj. mazowieckiego. Z tego regionu pochodzi co piąty bankrutujący (876 osób) i jak wynika ze statystyk, ma on średnio wyższy dług niż niewypłacalni w innych częściach Polski. Na Mazowsze przypada bowiem niemal 30 proc. ogólnej kwoty długów (prawie 144 mln zł). Na drugim miejscu znajduje się województwo śląskie. Mieszka tam co ósma osoba ogłaszająca niewypłacalność, ale wypada na nich „jedynie” jedna dziesiąta długów zidentyfikowanych w bazach BIK i BIG InfoMonitor. W kolejnych regionach: Małopolsce, Wielkopolsce, na Dolnym Śląsku i w woj. kujawsko-pomorskim na upadłość zdecydowało się średnio po ok. 300 osób. Najrzadziej z instytucji upadłości konsumenckiej korzystali w tym roku mieszkańcy ziem lubelskiej i lubuskiej. W latach poprzednich geograficzny rozkład upadłości na mapie Polski, był podobny. Stopniowo maleje jednak rola Mazowsza, a na wyższe pozycje wspinają się powoli województwa opolskie, świętokrzyskie i podkarpackie.

Źródło: BIG InfoMonitor, BIK

Nadchodzą rewolucyjne zmiany w dostępie do upadłości

Ministerstwo Sprawiedliwości przygotowało nowelizację ustawy regulującej upadłość konsumencką. Projekt przeszedł już etap konsultacji, obecnie jest w trakcie opiniowania i jak zapowiada przedstawiciel resortu sprawiedliwości, jeśli wszystko pójdzie dobrze, to na początku 2019 r. nowe przepisy wejdą w życie. Zmiany są rewolucyjne.

– Zgodnie z projektem, sąd na wstępnym etapie rozpoznawania wniosku o upadłość nie będzie już badał przyczyn niewypłacalności pod kątem umyślnej winy dłużnika, co ma miejsce w obecnym stanie prawnym. Po uchwaleniu proponowanych zmian, do ogłoszenia upadłości wystarczy już samo ustalenie stanu niewypłacalności – tłumaczy radca prawny Joanna Podczaszy, doktor Uniwersytetu Wrocławskiego zajmująca się tematem upadłości konsumenckiej.

Nie będzie miało znaczenia, czy niewypłacalność jest wynikiem wyjątkowych, niezawinionych okoliczności czy też zaniedbania lub umyślnych zachowań. Dodatkowo z upadłości konsumenckiej będą mogły również skorzystać osoby prowadzące działalność gospodarczą

Sposób dojścia do ślepej finansowej uliczki nie będzie jednak sądowi obojętny. Osoba, która zbankrutowała z powodów od siebie niezależnych, tak jak dopuszcza to obecna ustawa, będzie miała, ustalany plan naprawczy, trwający maksymalnie trzy lata. Gdy w grę będzie wchodziła upadłość z powodu niedbalstwa dłużnika, plan spłaty może trwać od 4 do 7 lat. Oczywiście będzie on ustalany dla osób, które są w stanie częściowo spłacić swoje długi. W przypadku braku takich perspektyw, możliwe będzie całkowite umorzenie zobowiązań.

– Obecnie w większości postępowań w ogóle nie jest ustalany plan spłaty i po zakończeniu postępowania upadłościowego sąd wydaje postanowienie o umorzeniu długów upadłego. Nie bez znaczenia jest również fakt, że kwoty przewidziane w planie spłaty są najczęściej bardzo symboliczne, czasami kilkanaście złotych dla jednego wierzyciela, dlatego oprócz elementu wychowawczego dla dłużnika, nie realizują żadnego celu ekonomicznego – dodaje Joanna Podczaszy.

Nowością będzie natomiast warunkowe umorzenie zobowiązań w sytuacji, gdy niemożność spłaty wierzycieli nie ma charakteru trwałego. Umorzenie zobowiązań upadłego w tym trybie stanie się ostateczne, jeżeli w terminie 7 lat od dnia uprawomocnienia się postanowienia o warunkowym umorzeniu zobowiązań bez ustalania planu spłaty, żaden z wierzycieli nie złoży wniosku o ustalenie planu spłaty wierzycieli.

– Projektowana zmiana przyczyni się do zapobiegania sytuacjom, gdy zbyt pochopnie dochodzi do umorzenia zobowiązań upadłego, bez konieczności wykonywania planu spłaty, a tym samym w takich przypadkach nie zostaje zrealizowana funkcja windykacyjna i wychowawcza postępowania upadłościowego – komentuje prawniczka.

Możliwe też porozumienie zamiast upadłości

Kolejną zmianą, jaką przewiduje projekt nowelizacji obecnych przepisów jest wprowadzenie możliwości zawarcia porozumienia z wierzycielami. Dłużnik będzie mógł skorzystać z porozumienia z własnej inicjatywy, bez uprzedniego składania do sądu wniosku o upadłość lub po złożeniu wniosku o ogłoszenie upadłości. Jeśli sąd uzna, że dłużnik ma szansę na porozumienie z wierzycielami, będzie mógł wstrzymać rozpoznanie wniosku o upadłość na okres do czterech miesięcy. W zawarciu ugody pomoże doradca restrukturyzacyjny.

Projekt zmian przepisów o upadłości konsumenckiej przygotowany przez Ministerstwo Sprawiedliwości zawiera również szereg innych zmian, które z założenia mają usprawnić i ulepszyć procedurę upadłościową. Z uwagi na dalszą liberalizację przepisów z zakresu upadłości konsumenckiej, można prognozować, iż utrzymana zostanie tendencja wzrostowa, a wniosków o ogłoszenie upadłości konsumenckiej będzie z roku na rok coraz więcej, co jak wskazują przedstawiciele doktryny oraz praktycy może mieć odwrotny skutek od zamierzonego.

– Sędziowie wydziałów upadłościowych przewidują, że po wejściu w życie znowelizowanych przepisów lawinowo przybędzie spraw niewypłacalnych konsumentów, co spowoduje paraliż wydziałów upadłościowych. W efekcie, z jednej strony dojdzie do przewlekłości tych postępowań, a z drugiej strony będzie miało wpływ na jakość procedowania w sprawach upadłościowych przedsiębiorców i w postępowaniach restrukturyzacyjnych firm – podkreśla Joanna Podczaszy.

Co to jest upadłość konsumencka?

Obecnie upadłość konsumencka to postępowanie sądowe przewidziane dla osób fizycznych, nieprowadzących działalności gospodarczej. Mogą z niej korzystać osoby, które stały się niewypłacalne – nie mają pieniędzy na bieżące rachunki, zakup artykułów codziennego użytku oraz spłatę kredytów czy pożyczek. W kłopoty wpadły ze względów losowych. Ogłoszenie upadłości konsumenckiej oznacza utratę wszystkiego, co się posiada. Prawo przewiduje jedynie wydzielenie ogłaszającemu bankructwo kwoty na wynajem mieszkania na okres od 12 do 24 miesięcy. W wyjątkowych okolicznościach w grę wchodzi zachowanie nieruchomości, ale pod warunkiem, że zgodzą się na to wierzyciele. Ogłaszający upadłość ma obowiązek wykonywania zatwierdzonego przez sąd planu spłaty wierzycieli, który może być realizowany do 36 miesięcy. W tym czasie nie można rozporządzać majątkiem w sposób, który mógłby zagrozić realizacji planu spłaty wierzycieli, np. zaciągać kredytów czy wyprzedawać majątku. Upadłość konsumencka nie umarza alimentów ani rent odszkodowawczych, sądowych kar grzywny i obowiązku naprawienia szkody oraz zadośćuczynienia za wyrządzone krzywdy.

Źródło: BIK