Rośnie wartość oszustw ubezpieczeniowych

W minionym roku doszło do 10 515 wyłudzeń i prób wyłudzeń ubezpieczeń wynika z opublikowanego właśnie raportu na temat przestępczości ubezpieczeniowej Polskiej Izby Ubezpieczeń. Przestępstw było mniej niż rok wcześniej, ale ich wartość wzrosła z 191,2 mln zł do 225,7 mln zł.

Zdecydowana większość wyłudzeń dotyczy ubezpieczeń majątkowych z czego głównie komunikacyjnych. Średnia wartość przestępstwa w tej kategorii wyniosła około 22 tys. zł. W ubezpieczeniach życiowych przytłaczającą większość stanowią wyłudzenia oparte na pozorowaniu zgonu. W roku 2016 udział tej metody osiągnął 80 proc. całej kwoty wyłudzeń w ubezpieczeniach życiowych. Przeciętna kwota wyłudzenia z tytułu zgonu z powodu nieszczęśliwych wypadków (NW) wynosi blisko 35 tys. zł, podobnie jak z klasycznych polis na życie. Jeśli chodzi o leczenie szpitalne wyłudzenia stanowią średnio około 2 tys. zł.

Procentowy udział przestępczości ubezpieczeniowej liczony w ujęciu wartościowym dla polis majątkowych wyniósł średnio 1,15 proc. W przypadku ubezpieczeń na życie wyłudzenia dotyczyły 0,075 proc. wartości wypłacanych ubezpieczeń.

W Rejestrze Dłużników BIG InfoMonitor znajduje się obecnie 88 470 osób wpisanych przez firmy ubezpieczeniowe. Ich łączna zaległość wobec ubezpieczycieli przekracza 102,2 mln zł. Dłużnicy nie płacą m.in. rat ubezpieczeń, czy też kierowanych do nich roszczeń.

Skłonność do finansowych oszustw wzrasta gdy pojawiają się kłopoty ze spłatą kredytu

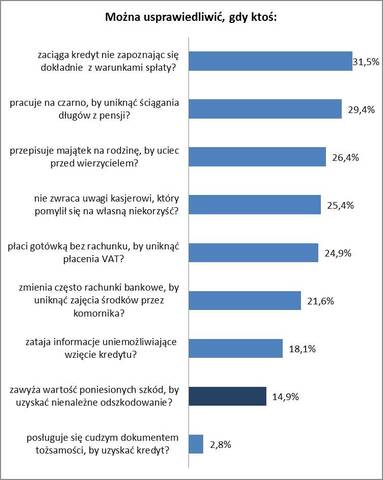

Badanie Moralność Finansowa Polaków pokazuje, że instytucje finansowe, państwo czy też inne osoby maja powody do obaw i powinny zachować ostrożność w relacjach z klientami, bo co piąty jest gotów zaakceptować nieetyczne zachowania finansowe (prawie 22 proc.). Tak przynajmniej wynika z Indeksu Akceptacji Nieetycznych Zachowań Finansowych wyznaczonego w badaniu przeprowadzonym przez KPF, których partnerem był m.in. Rejestr Dłużników BIG InfoMonitor. Wskaźnik został wyliczony na podstawie odpowiedzi na 9 pytań, a jedna z badanych kwestii dotyczyła ubezpieczeń. Na pytanie: „Czy można usprawiedliwić, gdy ktoś zawyża wartość poniesionych szkód, aby uzyskać nienależne odszkodowanie?„, łącznie 15 proc. odpowiedziało, że: zawsze, czasami lub czasem. Ubezpieczyciele wypadają jednak całkiem nieźle, bo wyrozumiałość respondentów, dla osób pracujących na czarno, ukrywających dochody i majątek po to aby nie płacić długów, uciec przed komornikiem lub wierzycielem, jest znacznie większa i wynosi odpowiednio (29,4 proc., 21,6 proc. i 26,4 proc.) co czwarty badany wziąłby wydaną omyłkowo przez kasjera zbyt wysoką resztę.

Taki sam odsetek jest gotów przymknąć oko na oszukiwanie państwa na podatku czyli zakupy bez rachunku aby uniknąć płacenia VAT-u. W tej kwestii jest jednak znacznie lepiej niż przed rokiem, bo wówczas co trzeci badany akceptował takie zachowanie.

Jak wynika z badań KPF, dla których partnerów był m.in. BIG InfoMonitor, największą skłonność do naciągania ubezpieczycieli mają osoby młode między 18 a 29 rokiem życia, a najmniejszą najstarsze. Wyższej podatności na zawyżanie wartości poniesionych szkód sprzyjają również niskie dochody, jest skłonność do oszustw jest też odwrotnie proporcjonalna do wykształcenia. Wiek i wykształcenie tracą jednak na znaczeniu gdy pojawiają się problemy ze spłatą rat kredytów lub pożyczek. Wówczas otwartość na nieetyczne zachowania idzie mocno w górę, odsetek skłonnych zaakceptować zawyżenie odszkodowania z przeciętnych 15 proc. wzrasta o połowę.

Miał już pięć złamań gdy chciał wypłaty ubezpieczenia z powodu zwichniętej kostki

Jakich sposobów imają się ubezpieczeniowi przestępcy aby dostać wypłatę która im nie przysługuje? Jak podaje PIU, w ubezpieczeniach życiowych i od nieszczęśliwych wypadków plagą jest ubezpieczanie jako zdrowych, osób na granicy śmierci. Sprawcy zwykle wykorzystują do tego celu produkt ubezpieczenia grupowego lub nieuczciwego pośrednika, który ukrywa faktyczny stan zdrowia przystępującego do ubezpieczenia. Coraz częściej zatajane jest też wyczynowe uprawianie sportów. Ubezpieczeni podają inne niż faktyczne okoliczności, aby uniknąć odmowy wypłaty świadczenia z uwagi na zaliczenie uprawianej przez nich dyscypliny sportu do wyłączeń odpowiedzialności. Operowany napisał, że do urazu doszło podczas amatorskiej gry w piłkę nożną z kolegami. Towarzystwo po analizie dokumentów, dostępnych informacji w internecie oraz informacji uzyskanych z Okręgowego Związku Piłki Nożnej, ustaliło że ubezpieczony grał w meczu IV ligi piłkarskiej.

Nierzadko kliencie chcą też „cofnąć czas” i ubezpieczają się po fakcie. Jeden z ubezpieczonych próbował uzyskać 23,1 tys. zł odszkodowania za 77 dni niezdolności do pracy z powodu skręcenia stawu skokowego. Zawierając umowę ubezpieczeniową deklarował, że jest zdrowy. Po weryfikacji dokumentacji medycznej wyszło na jaw, że wcześniej w wypadku samochodowym doznał złamań: kręgosłupa szyjnego, kości piszczelowej, kości udowej, kości kulszowej oraz miednicy.

Inny ubezpieczony zgłosił roszczenie z tytułu uszczerbku na zdrowiu na skutek nieszczęśliwego wypadku komunikacyjnego mimo że zwyczajnie szwankowało mu zdrowie. Dokumentacja medyczna nie potwierdzała zgłoszonego m.in. skręcenia kręgosłupa szyjnego, piersiowego oraz lędźwiowego. Zlecone przez ubezpieczyciela badanie rezonansu magnetycznego kręgosłupa pokazało jedynie zmiany dyskopatyczne

Porsche zapamiętało tylko wypadek z Niemiec

W ubezpieczeniach majątkowych gra między oszustami a firmami ubezpieczeniowymi toczy się głównie na polu ubezpieczeń komunikacyjnych, wynika z danych PIU. Do towarzystw wpływają np. wypowiedzenia polisy oraz sfałszowane umowy sprzedaży auta w celu wyłudzenia zwrotu składki. Problem w tym, że pojazdy, już raz zostały sprzedane innej osobie a umowa wypowiedziana. Inny przypadek, handlujący samochodami zgłosił kolizję swojego Porsche z VW Polo. Winny miał być kierowca Polo. Na przeszkodzie w wyłudzeniu pieniędzy stanęła pamięć auta. Badania techniczne sterowników pojazdu Porsche pokazały, że w systemach elektronicznych pojazdu odnotowana jest jedna kolizja z 2010 r. jeszcze gdy samochód znajdował się na terenie Niemiec, a po sytuacji ze stycznia 2016 r. w systemach nie było śladu.

Inny przypadek próby wyłudzenia dotyczył jazdy na motocyklu. Prowadzący pojazd nie miał uprawnień do prowadzenia tego typu pojazdu zgłosił więc, że do wypadku doszło na skuterze.

Wyłudzaczy kuszą też polisy OC w życiu prywatnym. Liczący na wypłatę ubezpieczenia potknął się na schodach i zgłosił szkodę z wskutek przypadkowego działania osoby trzeciej. Po czynnościach sprawdzających okazało się, że poszkodowany był pod wpływem alkoholu i potknął się sam. A posiadający polisę OC w życiu prywatnym potencjalny „sprawca” z którego ubezpieczenia miała nastąpić wypłata, posłużył koleżeńską pomocą.

Nie zawsze chodzi o ludzi czy samochody. Rolnik zgłosił otrucie swojego konia w wyniku niewłaściwego zachowania. Po powołaniu biegłego okazało się, że przyczyną zgonu zwierzęcia była choroba genetyczna.

*Badanie Moralność Finansowa Polaków 2017 r. przeprowadzone zostało na zlecenie Konferencji Finansowych Przedsiębiorstw w Polsce – wykonała je firma Pactor na ogólnopolskiej, reprezentatywnej 1000-osobowej próbie Polaków w wieku powyżej 18 lat, w kwietniu 2017 r., metodą CATI. Partnerzy badania: BIG InfoMonitor, Ferratum Bank, Lindorff.

BIG InfoMonitor