Duże zmiany w dziedziczeniu przedsiębiorstw. NIK: tych rozwiązań brakuje w nowej ustawie

Uchwalona przez Sejm w lipcu br. ustawa o zarządzie sukcesyjnym przedsiębiorstwem osoby fizycznej umożliwia zachowanie ciągłości prowadzenia działalności gospodarczej przez określony czas, niezbędny do zakończenia postępowania spadkowego. Zdaniem NIK, w ustawie brakuje jednak rozwiązań pozwalających przekazać przedsiębiorstwo zmarłego jego spadkobiercy, co powoduje, że w dalszym ciągu niezbędne będzie rozpoczęcie działalności gospodarczej na własny rachunek. Nowe regulacje pomijają także problemy wynikające ze śmierci małżonka przedsiębiorcy, jeśli oboje mieli wspólność majątkową.

Obowiązujący stan prawny

Istniejący w Polsce system dziedziczenia jest oparty na regulacjach prawa spadkowego określonych w Kodeksie cywilnym, które powstały w latach 60-tych ubiegłego wieku. Ich celem nie było zapewnienie ciągłości funkcjonowania działalności gospodarczej osoby fizycznej, prowadzonej w tamtych latach w ograniczonym zakresie.

W obowiązującym dotychczas stanie prawnym (do czasu wejścia w życie ustawy o zarządzie sukcesyjnym przedsiębiorstwem osoby fizycznej), wraz ze śmiercią przedsiębiorcy będącego osobą fizyczną prowadzącą działalność zarejestrowaną w Centralnej Ewidencji i Informacji o Działalności Gospodarczej (CEIDG), kończy się byt prawny przedsiębiorstwa, a spadkobiercy nabywają uprawnienia do składników majątkowych przedsiębiorstwa. Wynika to z faktu, że przedsiębiorstwo osoby fizycznej jest zawsze nierozerwalnie związane z osobą zmarłego (nie tylko w znaczeniu przedmiotowym, ale także funkcjonalnym). Dlatego też po śmierci przedsiębiorcy (osoby fizycznej) zbywalne składniki materialne i niematerialne o charakterze majątkowym podlegają nabyciu wyłącznie w postępowaniu spadkowym. Mogą potem być wykorzystane do prowadzenia działalności gospodarczej w przypadku jej podjęcia przez następcę prawnego (spadkobiercę) na własny rachunek, bądź wniesienia do istniejącej lub tworzonej spółki prawa handlowego. Przenoszony jest zatem wyłącznie majątek, bez praw i obowiązków o charakterze majątkowym lub niemajątkowym, związanych z prowadzoną działalnością gospodarczą. W takim stanie prawnym, spadkobiercy osoby fizycznej prowadzącej działalność gospodarczą nie mogą więc w sposób automatyczny kontynuować działalności gospodarczej prowadzonej przez spadkodawcę.

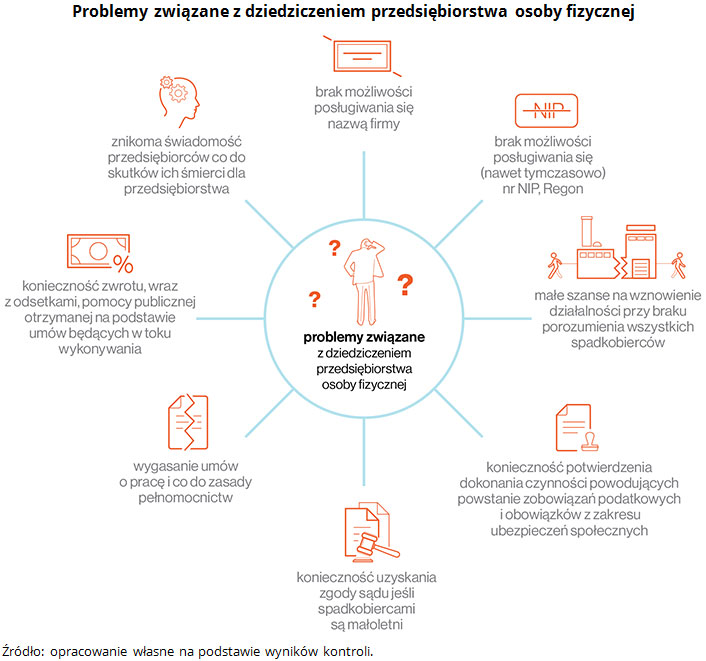

Wraz ze śmiercią przedsiębiorcy (osoby fizycznej), zgodnie z obowiązującymi regulacjami, następowało szereg zdarzeń prowadzących do „wygaszenia” prowadzonego przedsiębiorstwa. I tak m.in.:

- nie było możliwości posługiwania się, choćby tymczasowo, firmą (nazwą) przedsiębiorcy, która identyfikuje w obrocie prawnym nie tylko jego, ale także jego przedsiębiorstwo;

- wygasały umowy o pracę i – co do zasady – pełnomocnictwa dla pracowników i współpracowników;

- wygasały niektóre umowy cywilnoprawne (np. umowy z kontrahentami);

- wygasały decyzje administracyjne niezbędne do prowadzenia danego rodzaju działalności gospodarczej (koncesje, licencje, zezwolenia);

- nie było możliwości płynnej kontynuacji rozliczeń podatkowych, w tym posługiwania się numerem identyfikacji podatkowej (NIP) zmarłego przedsiębiorcy;

- występowały trudności w dostępie do rachunku bankowego prowadzonego na potrzeby działalności przedsiębiorstwa i możliwości dokonywania z niego wypłat;

- istniał obowiązek zwrotu pomocy publicznej otrzymanej na podstawie umów, które nie zostały jeszcze wykonane, w całości wraz z odsetkami od dnia jej przekazania przez podmiot finansujący.

Ewentualne wznowienie działalności przez następców bądź następcę prawnego zmarłego przedsiębiorcy wymagało w pierwszej kolejności uregulowania spraw spadkowych oraz rozliczenia się z fiskusem na dzień śmierci przedsiębiorcy (w tym celu odpowiedni organ skarbowy powinien wydać – w oparciu o art. 100 Ordynacji podatkowej – decyzję administracyjną w sprawie rozliczeń podatkowych). Dopiero po załatwieniu tych dwóch kluczowych aspektów można było dokonać rejestracji nowej działalności, pozyskać (najczęściej) na nowo pracowników, kooperantów i klientów, a także wystąpić o konieczne pozwolenia i zgody organów administracji publicznej.

Skala problemu w Polsce

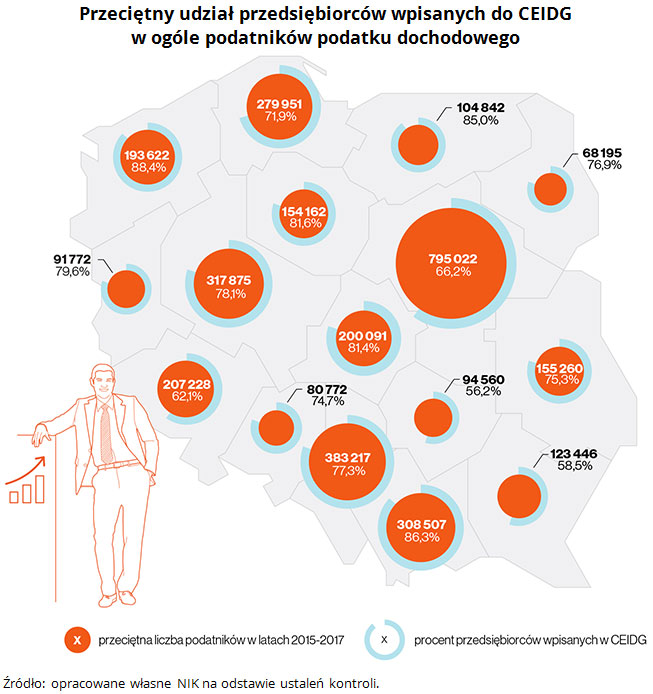

W Polsce liczba przedsiębiorców (podatników podatku dochodowego od osób fizycznych prowadzących działalność gospodarczą i podatku dochodowego osób prawnych) wzrosła o 2,9 proc. z 3,5 mln w 2015 r. do 3,6 mln w 2017 r. (dane z Izb Administracji Skarbowej). W kontrolowanym okresie zwiększyła się również liczba osób fizycznych prowadzących działalność gospodarczą (podlegających wpisowi do Centralnej Ewidencji i Informacji o Działalności Gospodarczej, w tym wspólników spółek cywilnych) z 2,6 mln do prawie 2,7 mln (tj. o 3,2 proc.). W poszczególnych województwach udział ww. podatników w ogóle podatników podatku dochodowego wahał się w przedziale od 56,2 proc. w województwie świętokrzyskim do 88,4 proc. w województwie zachodniopomorskim.

Według danych ZUS, w latach 2015-2017 z ubezpieczeń społecznych w każdym roku wyrejestrowywało się średnio 390,9 tys. przedsiębiorców podlegających wpisowi do CEIDG (w tym z powodu zgonu wyrejestrowano – 3,5 tys. przedsiębiorców). W tym okresie z powodu śmierci przedsiębiorcy pracę traciło średnio 7,4 tys. pracowników każdego roku.

Co zbadała NIK?

Najwyższa Izba Kontroli wzięła pod lupę prawidłowość działania administracji publicznej w sytuacji śmierci przedsiębiorcy (osoby fizycznej) w latach 2015-2017, a więc przed wejściem w życie nowych rozwiązań. Wyniki kontroli w urzędach skarbowych, urzędach miast oraz urzędach marszałkowskich potwierdziły konieczność wprowadzenia nowych rozwiązań prawnych, dotyczących funkcjonowania przedsiębiorstwa po śmierci przedsiębiorcy.

Najważniejsze ustalenia kontroli

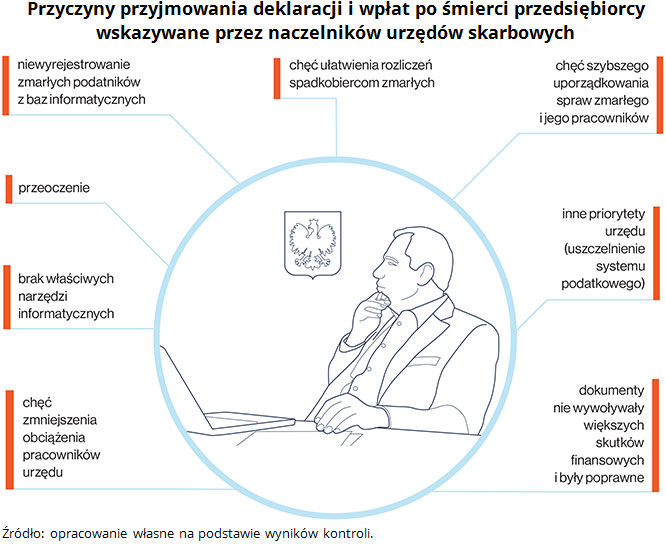

We wszystkich skontrolowanych urzędach skarbowych stwierdzono wiele przypadków przyjmowania oraz księgowania deklaracji podatkowych i wpłat zaległych zobowiązań podatkowych, składanych za zmarłych przedsiębiorców przez członków rodziny, biura rachunkowe, a także nieznane osoby. Działania takie, pomimo, że były niezgodne z przepisami prawa, umożliwiały jednak szybkie rozliczenie z fiskusem działalności zmarłego przedsiębiorcy, a tym samym stwarzały możliwość wcześniejszego rozpoczęcia działalności gospodarczej przez następców przedsiębiorcy z wykorzystaniem, uzyskanego w drodze postępowania spadkowego, majątku osoby zmarłej. Członkowie rodziny zmarłego przedsiębiorcy składali deklaracje i dokonywali wpłat w imieniu zmarłego z oczywistych względów – chęci szybkiego i prostego zamknięcia spraw osoby zmarłej w urzędzie, natomiast biura rachunkowe jako przyczyny takich działań wskazały:

Z kolei naczelnicy urzędów skarbowych stwierdzili, że:

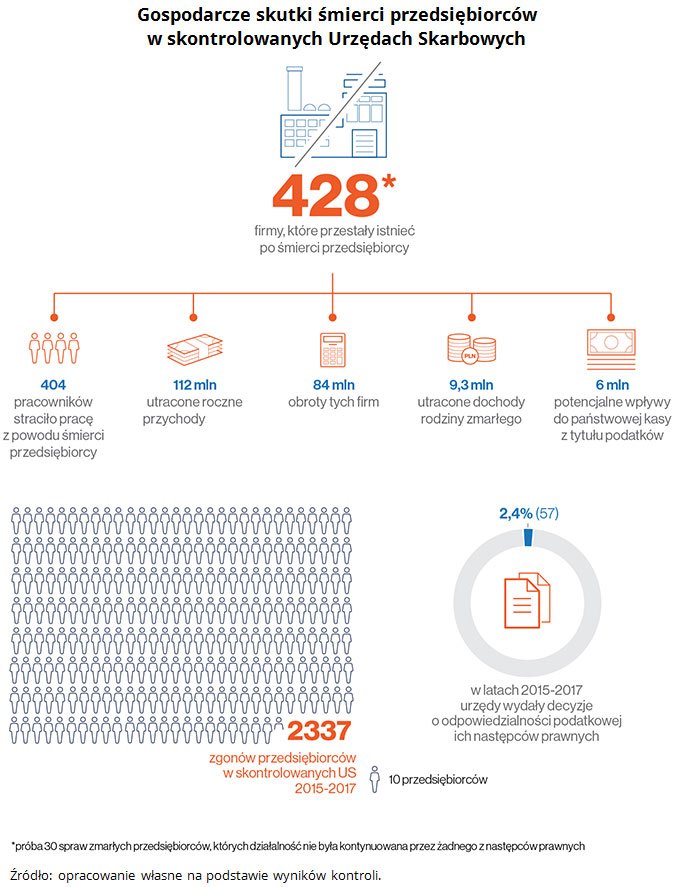

W wyniku takich – niezgodnych z prawem – działań urzędy skarbowe nie miały potrzeby wydawania decyzji o zakresie odpowiedzialności spadkobierców w trybie art. 100 Ordynacji podatkowej. W latach 2015-2017 skontrolowane urzędy skarbowe wydały decyzje w oparciu o ten przepis odnoszące się do spraw jedynie 58 zmarłych przedsiębiorców, natomiast na terenie działania tych urzędów zmarło 2337 przedsiębiorców. Izba wytknęła również ośmiu skontrolowanym urzędom skarbowym nieprawidłowości podczas wydawania tych decyzji, a także przewlekłość prowadzenia tych postępowań (nawet do 10 miesięcy, co również zniechęcało do zgodnego z przepisami Ordynacji podatkowej załatwiania spraw zmarłych przedsiębiorców przez następców prawnych).

Jednocześnie NIK stwierdziła, że spadkobiercy zmarłego przedsiębiorcy nie informowali o zamiarze kontynuowania działalności gospodarczej zmarłego w zakresie w jakim umożliwiają przepisy Ordynacji podatkowej. Informację taką złożyło zaledwie 11 przedsiębiorców, natomiast podczas kontroli zidentyfikowano prowadzenie przez 160 następców prawnych działalności gospodarczej zarejestrowanej na własne nazwisko, w tożsamym lub zbliżonym do działalności zmarłego zakresie lub pod tym samym adresem, pomimo niezłożenia informacji o zamiarze kontynuacji działalności.

W żadnym z kontrolowanych urzędów skarbowych nie był weryfikowany fakt śmierci małżonka przedsiębiorcy prowadzącego działalność gospodarczą, jeżeli pomiędzy małżonkami istniała wspólnota majątkowa. Powodowało to, że urzędy nie sprawdzały prawidłowości rozliczeń podatkowych przedsiębiorców wykorzystujących majątek, który nie stanowił ich wyłącznej własności (był on dziedziczony również przez innych spadkobierców zmarłego małżonka przedsiębiorcy). Naczelnicy wszystkich skontrolowanych urzędów skarbowych wyjaśniali, że nie posiadają dostępu do kompletnych danych dotyczących ustroju wspólności majątkowej małżonków.

Przeprowadzona w trakcie kontroli analiza danych dotycząca 428 firm zmarłych przedsiębiorców (których działalność nie została podjęta przez żadnego ze spadkobierców) wykazała, że zaprzestanie ich działalności skutkowało likwidacją 404 miejsc pracy. Zlikwidowane firmy za ostatni rozliczony rok swej działalności osiągnęły łączne przychody w wysokości prawie 112 mln zł oraz dochody w wysokości 9,3 mln zł. Do budżetu państwa wpłaciły prawie 3,4 mln zł z tytułu podatku od towarów i usług oraz 2,1 mln zł z tytułu podatku dochodowego. Ponadto wpłacono 415 tys. zł zaliczek od zatrudnionych na etacie pracowników.

Skontrolowane urzędy miast i urzędy marszałkowskie informacje nt. śmierci przedsiębiorców prowadzących działalność na podstawie uprawnień wynikających z wydanych zezwoleń, koncesji i licencji oraz z wpisu do rejestru działalności regulowanej, uzyskiwały najczęściej przypadkowo, zwykle od członków najbliższej rodziny. Jednocześnie obieg informacji w tym zakresie pomiędzy komórkami organizacyjnymi urzędów nie był właściwy (w skontrolowanych urzędach miast, czas uzyskania informacji o śmierci przedsiębiorcy wynosił od jednego do nawet 510 dni od dnia zgonu, natomiast w urzędach marszałkowskich – od trzech do 1381 dni). W czterech z pięciu skontrolowanych urzędów miast, pracownicy nie inicjowali procedury wykreślenia zmarłego przedsiębiorcy z Centralnej Ewidencji i Informacji o Działalności Gospodarczej lub inicjowali ją z opóźnieniem wynoszącym nawet 635 dni.

Zarówno urzędy miast, jak i urzędy marszałkowskie nie wykorzystywały możliwości jakie daje system Centralnej Ewidencji i Informacji o Działalności Gospodarczej dla ustalenia faktu śmierci przedsiębiorcy. Powyższe powodowało, że skontrolowane jednostki nie przekazywały do CEIDG lub przekazywały ze znacznym opóźnieniem do tego systemu informacje na temat uprawnień przedsiębiorcy wynikających m.in. z udzielonych zezwoleń i koncesji oraz o ich wygaśnięciu w przypadku śmierci przedsiębiorcy. W efekcie decyzje dotyczące działalności objętej np. zezwoleniem urzędy wygaszały ze znacznym opóźnieniem, nawet 17 miesięcy po śmierci przedsiębiorcy. Wynikało to również z niejednolitych przepisów dotyczących obowiązku wydania decyzji stwierdzającej wygaśnięcie uprawnień na skutek śmierci przedsiębiorcy, np. z wydanej koncesji oraz z braku jednoznacznych wskazań jakie informacje powinny zostać uwidocznione w systemie CEIDG.

NIK nie stwierdziła nieprawidłowości w zakresie działań skontrolowanych urzędów marszałkowskich dotyczących umów o dofinansowanie projektów środkami UE w sytuacji śmierci beneficjenta. Istniejące w tych urzędach procedury pozwalały na zawarcie przez następcę prawnego zmarłego przedsiębiorcy umowy cesji i dokończenie przedsięwzięć współfinansowanych ze środków UE.

Ustawa o zarządzie sukcesyjnym

NIK pozytywnie oceniła proces przygotowania przez Ministra Przedsiębiorczości i Technologii projektu ustawy o zarządzie sukcesyjnym przedsiębiorstwem osoby fizycznej. Prace nad nas samą ustawą zostały zapoczątkowane w Ministerstwie Gospodarki, następnie prowadzone były przez Ministerstwo Rozwoju, a potem przez Ministerstwo Przedsiębiorczości i Technologii. W efekcie prowadzonych analiz, prawidłowo zidentyfikowano najważniejsze problemy z jakimi muszą się zmierzyć spadkobiercy zmarłego przedsiębiorcy.

Na pierwszym etapie prac ustalono, że problem sukcesji powinien zostać rozwiązany w trybie ustawowym, a jako najlepsze rozwiązanie – umożliwienie dalszego prowadzenia przedsiębiorstwa osoby zmarłej w niezmienionej formie i pod jego nazwą oraz bez zmiany numeru REGON i NIP przez jego spadkobierców.

W wyniku przeprowadzonych analiz i konsultacji zmieniono koncepcję prac. Cel projektowanego rozwiązania ustawowego określono jako zapewnienie – tylko przez określony czas – zachowania ciągłości funkcjonowania przedsiębiorstwa po śmierci przedsiębiorcy będącego osobą fizyczną. Istotnym celem było również zapewnienie silniejszej ochrony praw osób trzecich związanych z prowadzeniem przedsiębiorstwa (pracowników, kontrahentów).

Uchwalona przez Sejm RP 5 lipca 2018 r. ustawa o zarządzie sukcesyjnym przedsiębiorstwem osoby fizycznej (Prezydent podpisał ją 25 lipca) rozwiązuje wiele problemów związanych ze śmiercią przedsiębiorcy i umożliwia zachowanie ciągłości prowadzenia działalności gospodarczej w formie „przedsiębiorstwa w spadku” przez określony w ustawie okres (nie dłużej niż dwa lata), niezbędny do zakończenia postępowania spadkowego. Przyjęte w ustawie rozwiązania umożliwiają uregulowanie spraw spadkowych oraz rozliczeń z fiskusem bez konieczności „wygaszania” działalności przedsiębiorstwa.

Ustawa o zarządzie sukcesyjnym wprowadza instytucję zarządcy sukcesyjnego, który będzie mógł zarządzać wyodrębnioną częścią majątku stanowiącą przedsiębiorstwo, we własnym imieniu na rachunek następców prawnych przedsiębiorcy, ze skutkiem dla ich majątku. Zarządca będzie umocowany do czynności sądowych i pozasądowych związanych z prowadzeniem firmy, zwanej w tym okresie przedsiębiorstwem w spadku. W ustawie przewidziano możliwości powołania zarządcy sukcesyjnego zarówno przed jak i po śmierci przedsiębiorcy, przy czym w tym ostatnim przypadku musi to nastąpić w terminie dwóch miesięcy od dnia śmierci przedsiębiorcy. Do powołania zarządcy po śmierci przedsiębiorcy potrzebna będzie zgoda osób, którym łącznie przysługuje udział w przedsiębiorstwie w spadku większy niż 85/100. Do odwołania zarządcy sukcesyjnego po śmierci przedsiębiorcy wystarczy zgoda osób, którym łącznie przysługuje większy niż połowa udział w przedsiębiorstwie w spadku. Oznacza to, że przy ustroju wspólności majątkowej małżonek przedsiębiorcy samodzielnie może decydować o funkcjonowaniu zarządcy sukcesyjnego. Zarządca sukcesyjny będzie miał obowiązek zarządzania przedsiębiorstwem osoby fizycznej do momentu dokonania działu spadku albo wygaśnięcia zarządu sukcesyjnego z innych przyczyn.

W ocenie Najwyższej Izby Kontroli zaprojektowane rozwiązania prawne umożliwiają spadkobiercom zmarłych przedsiębiorców kontynuowanie działalności gospodarczej do czasu ostatecznego uregulowania spraw spadkowych (działu spadku). Niemniej jednak NIK zwraca uwagę, iż w przyjętej regulacji:

- nie przewidziano rozwiązań pozwalających przekazać przedsiębiorstwo zmarłego (rozumiane jako zorganizowany zespół składników materialnych i niematerialnych przeznaczonych do prowadzenia działalności gospodarczej) jego następcom prawnym. W dalszym ciągu niezbędne będzie rozpoczęcie działalności gospodarczej na własny rachunek. Zdaniem NIK, powinny istnieć rozwiązania umożliwiające następcom prawnym bezpośrednie przejęcie przedsiębiorstwa zmarłego;

- nowe regulacje pomijają problemy wynikające ze śmierci małżonka przedsiębiorcy prowadzącego działalność gospodarczą, jeżeli pomiędzy małżonkami istniał ustrój wspólności majątkowej;

- wprowadzany ustawą obowiązek zapłaty podatku od spadków i darowizn w sytuacji zaprzestania przez nabywcę własności przedsiębiorstwa działalności gospodarczej przed upływem dwóch lat od jego nabycia, może istotnie ograniczyć korzystanie z przewidzianych tą ustawą instrumentów przez osoby potencjalnie zainteresowane kontynuowaniem działalności po śmierci przedsiębiorcy, zwłaszcza w przypadku osób z najbliższej rodziny zmarłego.

Wnioski de lege ferenda

Najwyższa Izba Kontroli w wyniku kontroli oraz dokonanej analizy rozwiązań przewidzianych w ustawie o zarządzie sukcesyjnym i oceny ich skuteczności w zakresie ułatwienia kontynuowania działalności gospodarczej przez następców prawnych zmarłego przedsiębiorcy, wskazuje Ministrowi Przedsiębiorczości i Technologii na potrzebę:

- wprowadzenia do ustawy o zarządzie sukcesyjnym przedsiębiorstwem osoby fizycznej zmian, mających na celu likwidację skutków śmierci małżonka przedsiębiorcy prowadzącego działalność gospodarczą na podstawie wpisu do CEIDG, jeżeli pomiędzy małżonkami istniał ustrój wspólności majątkowej;

- doprecyzowanie projektowanego art. 4b ustawy z dnia 28 lipca 1983 r. o podatku od spadków i darowizn (dodawanego ustawą o zarządzie sukcesyjnym) w taki sposób, aby jednoznacznie z niego wynikało, że dotyczy on wyłącznie osób nieobjętych dyspozycją art. 4a ust. 1 tej ustawy;

- wprowadzenie dłuższego vacatio legis ustawy o zarządzie sukcesyjnym w celu umożliwienia dostosowania systemów informatycznych instytucji publicznych, które zgodnie z projektem tej ustawy będą egzekwować wywiązywanie się z zobowiązań publiczno-prawnych przedsiębiorstwa w spadku.

Źródło: NIK