Złoty notuje spadki. Obawy o amerykańsko-chińską wojnę handlową

W weekend Donald Trump zapowiedział, że jeżeli w ciągu miesiąca nie uda się osiągnąć porozumienia to zostaną podniesione cła na pozostałe towary eksportowane z Chin do USA o wartości około 325 mld USD. To miałoby już jednak wyraźnie negatywne przełożenie na kieszeń amerykańskiego konsumenta. R. Bostic (Fed) ostrzegł więc, że jeżeli wojna celna potrwa dłużej to jego zdaniem FOMC będzie musiał zacząć obniżać stopy w odpowiedzi na spadek konsumpcji w USA.

Chiny zapowiedziały odwet

Chiny zapowiedziały odwet, informując o planowanym nałożeniu ceł na amerykańskie towary o wartości 60 miliardów dolarów (cła obejmą 5140 amerykańskich produktów i wejdą w życie 1 czerwca). Od piątku mocne niezadowolenie władz chińskich widać jest po spadających notowaniach juana. W ostatnich miesiącach, kiedy wydawało się, że podpisanie umowy jest już „na wyciągniecie ręki” bank centralny Chin starał się „trzymać” juana na stabilnym poziomie, w okolicach 6,7 na USD/CNY. Od momentu nieoczekiwanego podniesienia ceł na chińskie produkty kurs ostro ruszył w górę, w kierunku 7,0. Słaby juan to duży ciężar dla złotego. W poniedziałek EUR/PLN chwilowo przełamał opór na 4,307.

Czytaj także: Wojny handlowe: jaki naprawdę mają wpływ na światową gospodarkę?

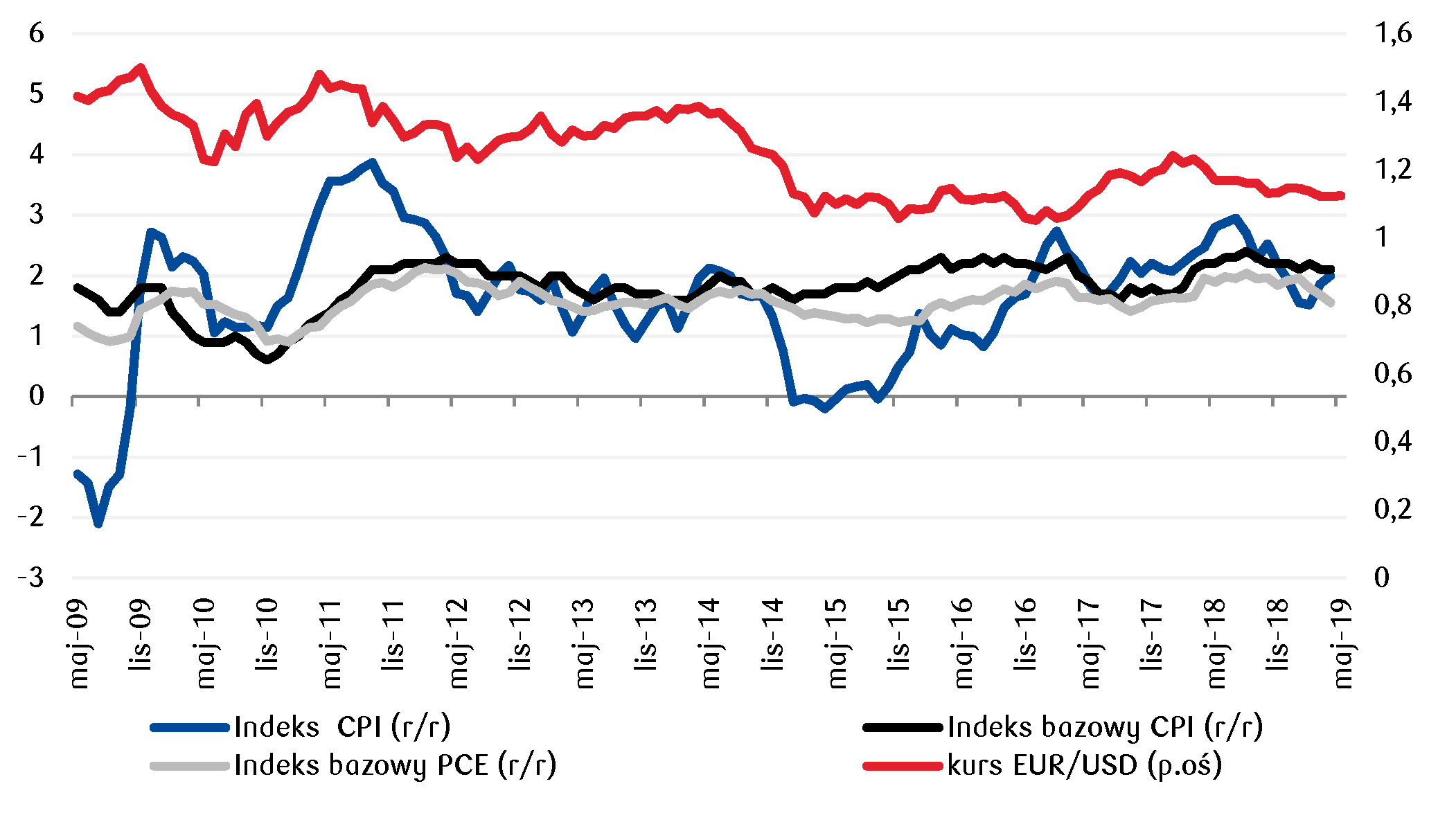

Rynek twarde negocjacje odbiera, jako rosnące zagrożenie dla globalnego wzrostu gospodarczego, co przejawia się nasileniem popyt na bezpieczne waluty, jak frank szwajcarski (EUR/CHF zbliża się do wsparcia na 1,13), czy japoński jen (USD/JPY jest coraz bliżej wsparcia na 109). Choć do grupy tej zaliczany jest też amerykański dolar, z racji iż jest on powiązany z konfliktem i dodatkowo w gospodarce USA nadal brakuje wyczekiwanej przez Fed presji inflacyjnej, nie ma sił na wyraźniejszy ruch w górę. Nie pomagają mu też wspomniane gołębie komentarze członków FOMC. W rezultacie w ostatnich dniach EUR/USD rośnie, w poniedziałek docierając do 1,126.

Nastroje wywołane napięciami handlowymi

Notowania na rynku stopy procentowej również zdominowane są przez nastroje wywołane napięciami handlowymi. Popyt na bezpieczne aktywa przyczynia się do dalszych spadków rentowności obligacji, gdzie niemieckie czy amerykańskie papiery uważane są za tak zwaną bezpieczną przystań. 10-letnie US Treasuries zbliżyły się do poziomu 2,40%, gdzie uczestnicy rynku dłużnego w dużym stopniu zignorowali informacje, iż w chińskich kręgach naukowych dyskutowana jest możliwość zdecydowanego zmniejszenia zaangażowania w amerykańskie obligacje. Ta tak zwana „opcja nuklearna” oprócz wpływu na rynek UST miałaby jednak również istotny wpływ na notowania na chińskim rynku kapitałowym i wydaje się być ciężka do realizacji w krótkim czasie.

Polski rynek pod wpływem wydarzeń zagranicznych

Polski rynek również znajdował się pod wpływem wydarzeń zagranicznych, przez co doszło do dalszego wypłaszczenia krzywej dochodowości. Naszym zdaniem spread pomiędzy papierami 10-letnimi a 2-letnimi powinien utrzymać się w okolicy 120 pb, gdyż połączenie globalnych czynników (konflikt handlowy oraz postawa banków centralnych) oraz lokalnych na razie nie daje podstaw, aby oczekiwać powrotu do zauważalnego odbicia rentowności obligacji. Wśród tych krajowych wydarzeń istotne znaczenie ma sytuacja budżetowa, gdzie zgodnie z informacjami minister T.Czerwińskiej deficyt po kwietniu spadł w porównaniu do marca. Powinno to wspierać wyceny skarbowych papierów wartościowych zwłaszcza, iż spadło ryzyko zwiększonej podaży obligacji skarbowych w tym roku po publikacji wieloletniego planu finansowego państwa, gdzie zapisane zostały nowe źródła finansowania deficytu.

W kalendarzu makroekonomicznym we wtorek uwagę będą przyciągały dane na temat produkcji przemysłowej w strefie euro oraz niemiecki indeks ZEW, który według konsensusu powinien pokazać dalszą poprawę nastrojów gospodarczych. W Polsce najważniejsza będzie publikacja danych o saldzie na rachunku obrotów bieżących, a ponadto rozpocznie się dwudniowe posiedzenie RPP, które pomimo ostatniego zaskoczenia wyższą inflacją nie powinno przynieść zmian w poziomie stóp procentowych.

Wykres dnia: Przy braku presji inflacyjnej uwikłanie dolara w konflikt handlowy nie pozwala na spadek EUR/USD pomimo utrzymującego się wysokiego popyt na bezpieczne waluty.

Źródło: Thomson Reuters