Kredytowy portret Polaków

Obraz kredytowy dorosłego Polaka

Najnowsze dane demograficzne GUS potwierdzają, że w końcu czerwca 2018 r. ludność Polski liczyła 38,4 mln osób, w tym liczba dorosłych Polaków wynosiła 31,48 mln.

Na koniec czerwca 2018 r. BIK odnotował 15,36 mln osób aktywnych kredytowo. Oznacza to, że prawie co drugi dorosły Polak (48,8%) spłacał kredyt lub pożyczkę. Łącznie spłacanych było w czerwcu 2018 r. 28,34 mln zobowiązań kredytowych na kwotę 608,26 mld złotych. Polacy solidnie spłacają swoje kredyty, biorąc pod uwagę fakt, że tylko 7,9% kredytobiorców spóźnia się z regulowaniem rat powyżej 90 dni, co stanowi 6% łącznej kwoty pozostającej do spłaty.

Struktura wiekowa kredytobiorców

Wiek jest, obok dochodu i kosztów prowadzenia gospodarstwa domowego, istotnym czynnikiem dla banków w ocenie zdolności kredytowej klientów i determinuje możliwości spłaty kredytu.

Najliczniejszą grupą wśród kredytobiorców są osoby aktywne zawodowo w wieku 35-44 lat. Osoby te stanowią 23,3% wszystkich kredytobiorców. Należy do nich co czwarty (25,55%) spłacany obecnie kredyt. Mają oni do spłaty 40,7% wartości wszystkich obecnie spłacanych kredytów. Średnia wysokość zadłużenia na kredytobiorcę w przedziale wiekowym 35-44 lata wynosi 69 150 zł.

Struktura produktów kredytowych

Struktura produktów kredytowych w Polsce wynika z wielu czynników, zależy m.in. od możliwości finansowych i potrzeb osób w poszczególnych przedziałach wiekowych. Przeważający udział wartościowy na tle wszystkich rodzajów zaciągniętych kredytów w Polsce mają zobowiązania na cele mieszkaniowe. Jest ich obecnie 2,37 mln na łączną wartość pozostającą do spłaty w wysokości 420,66 mld zł (co stanowi 69,2% łącznej wartości kredytów do spłaty).

Aż 48,6% wszystkich czynnych zobowiązań kredytowych stanowią kredyty konsumpcyjne, za które BIK przyjmuje łącznie kredyty ratalne i gotówkowe. Jest ich 13,81 mln na kwotę do spłaty wynoszącą 163,56 mld zł (co stanowi 26,9% łącznej wartości kredytów do spłaty).

Należy podkreślić, że wprawdzie kredyty mieszkaniowe przeważają w Polsce pod względem wartościowym, to jednak nasycenie tym produktem kredytowym w relacji do PKB wynosi 20,30%, co plasuje nas na dalekiej 21 pozycji na tle innych krajów Unii Europejskiej. Wyprzedzamy Litwę, Łotwę, Chorwację, Słowenię, Bułgarię, Węgry i Rumunię. Oznacza to, że jest jeszcze przestrzeń do wzrostu w tym segmencie kredytów.

Inaczej rzecz się ma z kredytami konsumpcyjnymi (8,9% w relacji do PKB), gdzie wysoka pozycja Polski i 4. miejsce wśród krajów UE, po Cyprze, Grecji i Bułgarii, oznacza już wysokie nasycenie tego rodzaju kredytami.

Struktura geograficzna wszystkich kredytów

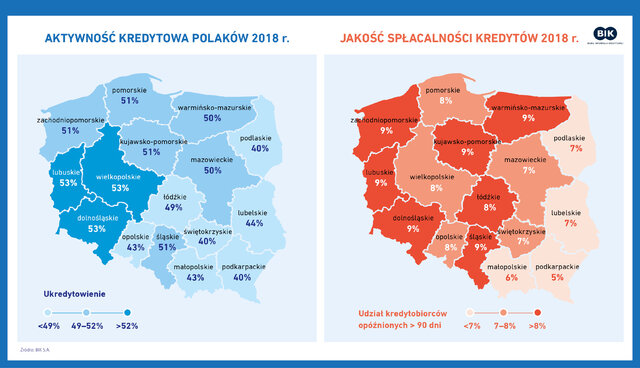

Najwięcej kredytów w stosunku do poziomu zaludnienia, mają mieszkańcy województw wielkopolskiego (53,2%) i dolnośląskiego (53%), zaś najmniej – mieszkańcy województw podkarpackiego, gdzie tylko 39,8% osób korzysta z kredytu oraz świętokrzyskiego (40,0%).

Pod względem liczby posiadanych kredytów mieszkaniowych liderem jest województwo mazowieckie (18% wszystkich spłacanych kredytów należy do mieszkańców tego województwa). Najmniej takich kredytów, bo tylko po 2% wszystkich spłacanych kredytów mieszkaniowych, mają osoby z województw opolskiego, podlaskiego i świętokrzyskiego. W liczbie kredytów konsumpcyjnych przodują śląskie (13,4%) i mazowieckie (12,8%), natomiast do mieszkańców województwa podlaskiego należy tylko 2,4% wszystkich spłacanych kredytów konsumpcyjnych, opolskiego 2,5% i świętokrzyskiego 2,6%.

Patrząc na kredytową mapę Polski zwraca uwagę znacznie wyższy poziom aktywności kredytowej na zachodzie Polski, w stosunku do wschodniej części kraju. Można to częściowo tłumaczyć kilkoma czynnikami m.in. zróżnicowaną skłonnością do ryzyka w różnych obszarach kraju, czynnikami kulturowymi, albo różnicami w poziomie zamożności (posiadanym majątku) czy dochodowym (wynagrodzenia). Informacje z bazy BIK pokazują jednocześnie najniższą jakość kredytów udzielonych mieszkańcom północno-zachodniej Polski. Relatywnie lepiej spłacane są kredyty w województwach południowo-wschodnich. Pytanie, skąd może wynikać to zjawisko związane z bardziej sumiennym i odpowiedzialnym podejściem do spłacania rat kredytowych, i czy przyczyna tkwi tylko w odmienności kulturowej, stylu życia czy też we wspieraniu przez rodzinę, np. pomocy krewnych, w przypadku kłopotów finansowych – wyjaśnia prof. Waldemar Rogowski, główny analityk BIK.

Charakterystyka kredytowej aktywności Polaków może skłaniać do refleksji nad istotą kredytowania, czy też spełniania swoich potrzeb i marzeń przy pomocy kredytów. Chcąc dbać o swoją historię kredytową i regulować raty w terminie, należy odpowiedzialnie zaciągać nowe zobowiązania, analizując np. Raport BIK, obecną jakość spłaty bieżących kredytów, jak również sytuację finansową swojego gospodarstwa domowego, biorąc pod uwagę ewentualne nieprzewidziane okoliczności.

– Warto również pamiętać, aby relacja wartości wszystkich miesięcznych rat kapitałowych i odsetkowych nie przekraczała 40% dochodów netto – jest to tzw. wskaźnik DtI – który jest bezpośrednim wyznacznikiem ryzyka zadłużania się. Kredyty zaciągać trzeba odpowiedzialnie – podkreśla prof. Rogowski.

Źródła:

Eurostat 2015 r.

GUS dane czerwiec 2018 r.

BIK stan na 30 czerwca 2018 r.