Koniec OFE. Dług pozytywnie reaguje na plany przekształcenia otwartych funduszy emerytalnych

Ten pozytywny wpływ będzie pośredni i bezpośredni. Pośrednio proponowane rozwiązania zmniejszają długoterminowo obciążenia państwa i jednocześnie zwiększają pulę środków, które będą wykorzystane do finansowania wydatków publicznych. Ma to znaczenie głównie w zakresie potrzeb pożyczkowych, których wartość powinna zostać ograniczona. Nowe rozwiązania umożliwiłyby zmniejszenie emisji papierów skarbowych od 2020 r., a także poprawiłyby oceny kredytowe agencji ratingowych. Zmiany systemu OFE zostały ogłoszone przed piątkową rewizją ratingu Moody’s, stąd mogą one wpływać pozytywnie na treść komentarza agencji. W tym kontekście warto zwrócić uwagę, że od kilku tygodni mamy do czynienia z zawężającymi się asset swap spreadami na rynku długu. Przykładowo w sektorze 10 lat pod koniec marca były one wyceniane na blisko 60 pb., a teraz spadły w okolice 40 pb. Nowe propozycje rządu w krótkim terminie wzmocnią wspomniany trend, a ASW 10Y mogą znaleźć się nawet poniżej 40 pb.

Bezpośredni wpływ nowych rozwiązań będzie odsunięty w czasie

Bezpośredni wpływ nowych rozwiązań będzie odsunięty w czasie, ponieważ wejdą one w życie od 2020 r. Polacy mieliby wybór, czy przenieść środki z OFE do IKE czy do systemu ZUS. W pierwszej opcji, od zgromadzonych środków trzeba będzie zapłacić 15% opłaty (byłaby ona przekazana do budżetu w dwóch ratach w 2020 r. i 2021 r.). Biorąc pod uwagę, że wartość portfeli OFE wyniosła na koniec marca 160,7 mld PLN dawałoby to opłatę w wysokości 24 mld PLN przy 100% partycypacji. Z kolei w przypadku transferu środków do ZUS Polacy nie ponosiliby na wstępie opłat ale założyć można, że wówczas część portfeli, poza portfelem akcyjnym, zostałaby i tak spieniężona i zwiększyłaby pulę wolnych środków publicznych wspierających np. wydatki FUS (wartość akcji spółek zagranicznych i depozytów wynosi 20 mld PLN, ok. 13% wartości portfeli). Wówczas taka operacja miałaby podobny skutek ekonomiczny dla finansów publicznych, co transfer do IKE, ograniczając konieczność emisji obligacji (rząd szacuje jednak, że większość obywateli wybierze opcję transferu środków do IKE).

Czytaj także: OFE: wybór IKE zamiast ZUS nie jest oczywisty >>>

Likwidacja transferu państwowych środków do OFE

Zamiany w systemie emerytalnym umożliwiłyby likwidację transferu państwowych środków do OFE (2,92% wynagrodzenia brutto obywateli, którzy pozostali w systemie OFE), których roczna wartość wynosi nieco ponad 3 mld PLN. Ponadto założyć można, że w ramach nowych portfeli IKE zwiększy się rola obligacji skarbowych tworząc z czasem dodatkowy popyt na rynku długu. W ramach IKE minimalny limit udziału akcji w portfelach ma się zmniejszać o 2,5% pkt. proc. rocznie. Dlatego nie jest wykluczone, że z czasem część środków zostanie przesunięta na inwestycje w papiery skarbowe tworząc dodatkowy popyt.

Pozytywny wpływ na wyceny papierów skarbowych

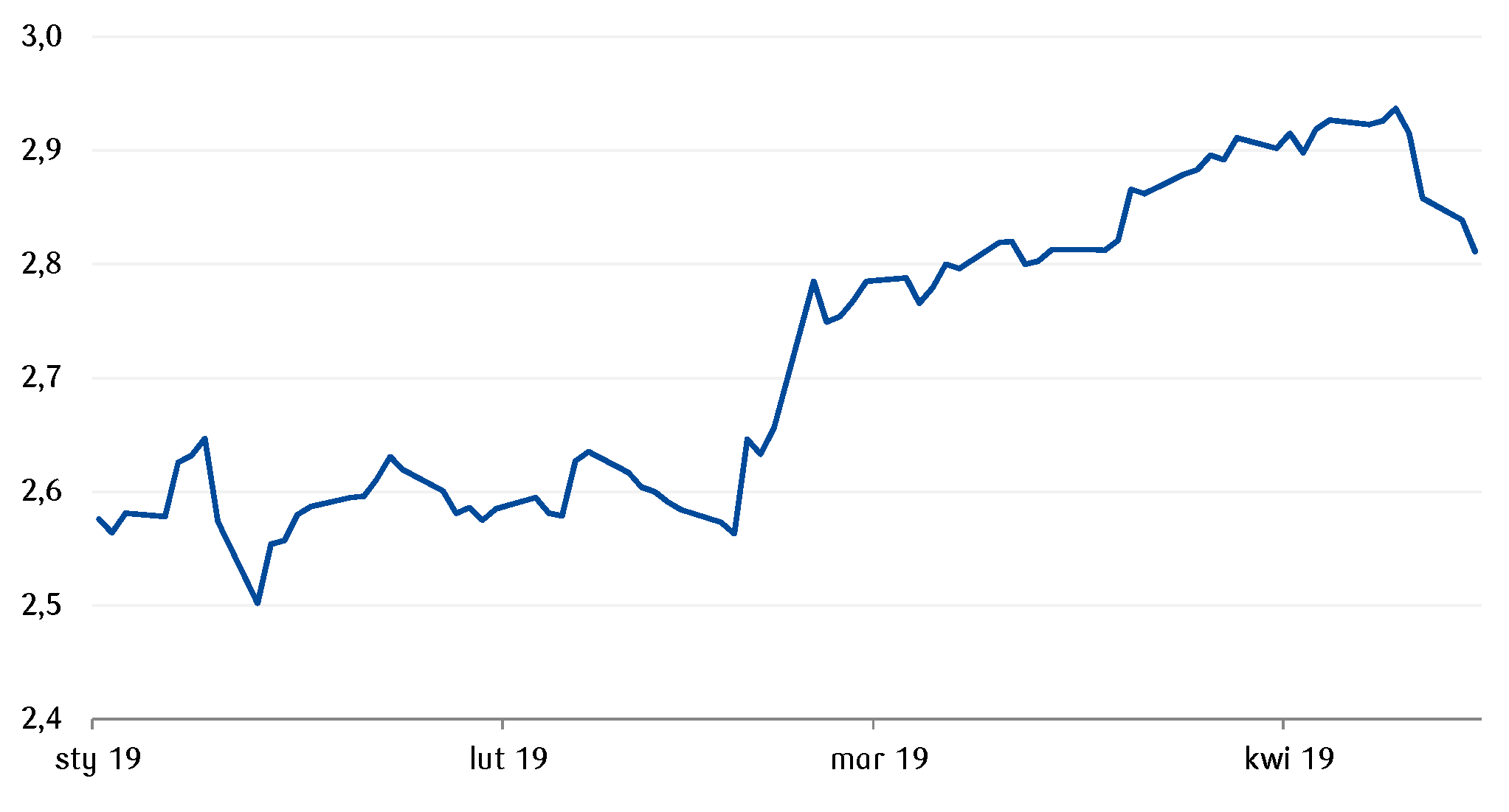

Informacje dotyczące zmian w systemie emerytalnym mają pozytywny wpływ na wyceny papierów skarbowych. Dlatego w najbliższych dniach rentowności 2-letnich papierów powinny spaść poniżej 1,60%, a 10-letnich w okolice 2,80%.

Wykres dnia: W ostatnich dniach relatywna wycena polskiego długu poprawiła się. Spread pomiędzy rentownościami polskich a niemieckich obligacji w 10-letnim sektorze zawęził się do 2,8 pkt. proc.

Źródło: Thomson Reuters